Finansman

İşletmelerin olmazsa olmaz ihtiyacının finansman olduğu ve finansmansız bir işletmenin adeta motorsuz bir arabaya benzediğini söyleyebilirim.

İşletmelerin olmazsa olmaz ihtiyacının finansman olduğu ve finansmansız bir işletmenin adeta motorsuz bir arabaya benzediğini söyleyebilirim.

Fazla mı abarttım acaba finansmanı resmederken ?

İşletmelerin Ne Tür Finansmana İhtiyaçları Vardır ?

Sanayici – ihracatçı bir firmanın şu finansman çeşitlerine ihtiyacı vardır;

- Nakdi finansman

- Gayri nakdi finansman

Olup, bu finansmanlar;

Nakdi Finansman;

Firmanın nakit gereksinimi için ihtiyaç duyulan finansmanlar olup, imalatçı – ihracatçı firmaların hammadde alımı ve üretim aşamasından ihracat aşamasına kadar gereksinim duydukları finansman türüdür. Bankalarca kullandırılan bu kredi firmanın hesabına nakden aktarılır ve aktarılan bu finansmanla ilgili olarak bankalar dönemsel olarak faiz veya kâr payı alırlar.

Gayri nakdi Finansman;

Sanayici – imalatçı firmaların hammadde alımı ile ilgili olarak yapacakları borçlanmaya, bankaların kefalet etmesidir. Bankalar bu finansmanı kullandırmakla sanayicinin yapacağı borçlanmaya kefil olur.

Gayri nakdi finansman nakit olmayıp, bir nevi kefalet kredisidir.

Gayri nakit Finansman çeşitleri;

- Akreditif

- Garantiler

- Teminat mektupları

- Poliçeye veya P/N Promissory Note’a verilen aval (banka garantisi)

Nakit ve Gayri Nakit Finansmanda Bankaların Kazançları Nelerdir ?

Nakit finansmanda;

Nakit finansmanda;

Bankalar kullandırdıkları nakit finansman karşılığında devrevi faiz veya kâr payı tahsil ederler.

Gayri nakit Finansmanda;

Bankalar faiz veya kâr payı yerine sadece komisyon alırlar. Gayri nakdi finansmanın süresine ve miktarına bağlı olarak komisyon tahsil edilir. Faiz almamalarının nedeni caiz olmadığından değil, nakit para kullandırmadıklarından dolayıdır.

Sanayici imalatçı firmalar her zaman nakit finansman kullanmak zorunda mıdır?

Nakdi Finansmanın Özellikleri

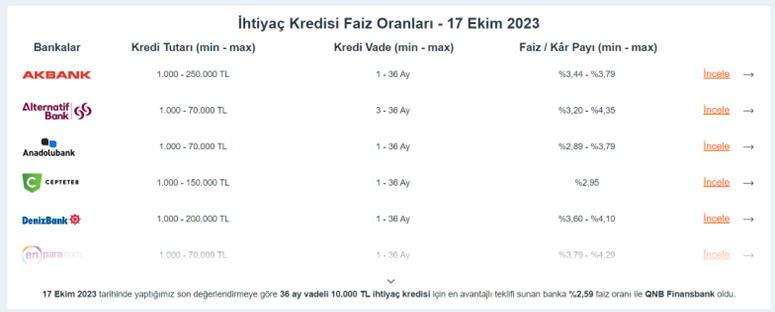

Nakdi finansman her zaman maliyetlidir. Nakdi olan parasını bankaya yatırdığında da faiz veya kâr payı alır, bankadan nakit finansman talep eden kişiler de bankaya faiz öder. Nakit finansmanı alan da, satan da faiz veya kar payı hesabı yaptıklarından dolayı, nakit finansmanın maliyeti oldukça fazladır.

Kaynak: https://www.hangikredi.com/kredi/ihtiyac-kredisi

Nakit finansman sıcaktır, faiz veya kâr payı el yakar. Maliyeti daima yüksektir. İşinizde kârınızı düşürür.

Gayrinakdi Finansmanın Özellikleri

Gayri nakdi finansman sanayici – imalatçının mal alımında oluşacak borcuna karşılık bankaların kefalet etmesidir. Ortada nakit para yok ancak bankaların kefaleti söz konusudur.

Sanayici – imalatçı kesim mal veya hammadde alımında nakit para vermek yerine, bankaların gayri nakit finansman ürünlerini kullanmaları halinde, finansman giderleri oldukça azalacaktır.

Sanayicilerin genelde peşin para verip almak istemedikleri veya yurt dışından alım yapacakları bir ham madde için uluslararası piyasalarda kullanılan;

- Garanti mektubu

- Akreditif

- Banka avalli poliçe

Vermeleri sureti ile ödeyecekleri komisyon yıl bazında ortalama % 1 ila % 3 arasındadır. Nakit finansmanın yıllık maliyeti mürekkep faizi ile birlikte % 60 civarı. Tabii en insaflı bir orandan bahsediyorum.

Sıkı Para Politikasının Sanayiciye Etkisi

Sıkı para: Daraltıcı para politikasının amacı piyasada bulunan para arzını kısmaktır. Para arzının kısılması ile sanayici – imalatçıların krediye / paraya erişimi zorlaşır. Para bulamayan sanayici üretimde sıkıntıya düştüğü gibi paranın maliyeti de artar. Artan para maliyetleri hem sanayiciyi, hem de ihracatçıyı piyasalarda zorlamaya başlar.

Sıkı para: Daraltıcı para politikasının amacı piyasada bulunan para arzını kısmaktır. Para arzının kısılması ile sanayici – imalatçıların krediye / paraya erişimi zorlaşır. Para bulamayan sanayici üretimde sıkıntıya düştüğü gibi paranın maliyeti de artar. Artan para maliyetleri hem sanayiciyi, hem de ihracatçıyı piyasalarda zorlamaya başlar.

İhracatçının yüksek maliyetle finansmana erişmesi veya finansmana kısıtlı erişmesinin getireceği olumsuz etki ihracatın azalacağı ve global piyasalarda fiyatlama yaparken zorlanacağı anlamına gelir.

Sanayici ve ihracatçıları daima farklı kategoride değerlendirmek, onlara imtiyaz sağlamak, ihracattın sürekliliğine destek sağlar.

İhracatın Finansmanı

Sezar’ın hakkını Sezar’a vermek, sanayici ihracatçının ülkemizdeki en büyük ihracatın finansmanı destek kuruluşunun Türk Eximbank (www.eximbank.gov.tr) olduğunun altını kalın çizgilerle çizmek isterim.

Reşat BAĞCIOĞLU

Reşat BAĞCIOĞLU

ICC Uluslararası Ticaret Odaları

Türkiye Milli Komitesi

Türkiye Bankacılık Komite Başkanlığı Üyesi