Gerek dış ticaret firmaları, gerekse bankalar dış ticaret departmanlarında yeterli miktarda işgücü bulundurması ve çalışanlarına doğru eğitimleri verilmesi operasyonel risklerin önlenmesi açısından önem arz etmektedir. Verilen eğitimlerin belirli periyodlarda tekrarlanarak, bilgilerin daha güncel hale getirilmesi olmazsa olmazdır. Bildiklerimiz maalesef ki bizlere yeterli gelmeyebilir.

Uluslar arası Ticaret Odaları (ICC – International Chamber and Commerce) dış ticarette yaşanbilecek karışıklıkların giderilmesi ve dış ticaretin tarafları olan;

- ithalatçı,

- ithalatçının bankası,

- İhracatçı

- İhracatçının bankası

- Taşıma firmalarının

Sorumluluklarını belirleyerek, bir takım kuralların yer aldığı broşürler çıkartmış ve risklerden korunmak veya en azından azaltmak adına tarafların broşür kurallarına uymalarını ve bu yolla risklerin azaltılabileceğini tavsiye etmiştir.

Gerek bankalar, gerekse dış ticarette yer alan taraflar basiretli ve iyi niyetli davranmak, yeterli özeni göstermek durumundadırlar. Uluslar arası Ticaret Odaları’nın kurallarının taraflarca bilinmesi dış ticarete ilişkin risklerin azaltılmasında önemli rol oynayacaktır. Ayrıca söz konusu kuralların bilinmesi personelin gelişimi açısından önemli olabileceği gibi hata yapma riskini de azaltacaktır. Dış ticaret ile uğraşan personelin görev ve sorumlulukları, yaptıkları işlemler konusunda bilinçlendirilerek uluslar arası platformlarda riski sorgulayan, konusuna hakim olacak şekilde eğitilmeleri gerekmektedir.

Alınacak eğitimler sayesinde;

- personel daha dikkatli olacak,

- bilinçlenecek,

- riski görebilecek,

- riskin nereden gelebileceğini rahatlıkla algılayabilecek ve

- operasyonel risklerin azaltılmasına ilişkin

daha dikkatli hareket edeceklerdir.

Dış ticaretin bir tarafında ithalatçı ve ihracatçılar bulunurken, diğer tarafında ise bankaların var olduğu, bankalardaki dış işlemler servislerinde çalışan personelin hem dış ticaret kurallarını, hem de borçlar ve kefalet hukukunu iyi bilmeleri önem arz etmektedir. Zira banka personeli bir poliçeye aval kaşesi bastığında bankayı müşterek borçlu, müteselsil kefil durumuna sokmaktadır. Ciro niyeti ile bir poliçenin arka yüzü yerine, poliçenin ön yüzüne kaşe basıp bankayı risk ve sorumluluk altına sokacak yetkililerce imzalanması, poliçeden doğan hakların devir ve temliki yerine, poliçede yazılı rakamı ödemeye yükümlü bir taraf haline gelebilecektir. Böyle bir durumda bankalar düşünce olarak farklı ancak şeklen doğru olan işlemden doğan bir sorumluluk ve borç yükü almış olacaklar. Poliçede imzası bulunan borçlunun borcu için bankalar aval vermekle bu borcun zamanında ödeneceğine dair garanti vermiş olacaklardır.

Bankaların dış ticaret biriminde çalışan personellerin, şubenin pazarlama ve satış kadroları ile birlikte müşteri ziyaretleri yapması, müşterilere güven olgusu sağlayacağı gibi şubede yaşanılan problemlerin ne olduğunun algılanması açısından önemli bir adım olacaktır. Banka müşterilerin bilinçlendirilmesi, işlemlerin sadece banka personelinin bilgisine ve tecrübesine dayalı yürümesini engelleyecektir. Müşterilerin bilgi sahibi olması, operasyonel olarak oluşacak pek çok riskin, işlemler bankaya gelmeden önce çözülmesine sebep olacaktır. Bu sebeple, bankalar müşterilerine yaptıkları işlemler ile ilgili eğitim vermesi, müşterilerin kendilerine düşen sorumluluğu bilmesine ve iki tarafın daha dikkatli ve sorumlu davranmasına sebebiyet verecektir. Bu durum, işlemlerde yaşanan hataların minimize edilmesine olanak sağlayacaktır.

Bir başka bir risk de, bir dış ticaret firmasının banka personelinden daha fazla bilinçli ve bilgili olması, kendi bilgileri çerçevesinde banka personelini kendi menfaatleri doğrultusunda yönlendirmesi, banka personelinin her konuda dış ticaret firmasının elemanına güven duyması riskin koşa koşa geldiği anlamına gelir. Bilinçsiz ve bilgisiz, kendin yetiştirememiş bir kişiyi ikna etmek, yönlendirmek ve hatta kandırmak oldukça kolaydır. Bilgisizliğin vardığı son nokta risk değil midir?

Dış ticaretteki risklere göz atıldığında ilk etapta sayabileceğimiz riskleri şu şekilde sıralamamamız mümkündür;

- Fiyat riski

- Kur riski

- Faiz riski

- Mala ilişkin riskler

- Ödeme riskleri

- Mal mukabili ödeme riski

- Peşin ödeme riski

- Vesaik mukabili ödeme riski

- Kabul kredili ödeme riski

- Akreditifli ödeme riski

- Ülke riskleri

- Mal cinsi

- Karşı ülkenin dış ticaret mevzuatını bilememe riski

- Taşıma (Navlun) riski

- İthalatçı riski – Ticari Risk

- Politik riskler

Riskler bu kadarla sınırlı mıdır sizce?

Her zaman söylediğim bir söz vardır;

“Dış ticaretteki en büyük risk alıcı ve satıcının karşılıklı niyetleridir”

Gerek alıcı, gerekse satıcıda niyetler bozulmuşsa, yukarıda sayılan tüm risklerin pek fazla bir önemi kalmıyor. İlk sırada niyetleri saymak yerinde olur. Alıcı veya satıcının olumsuz niyetleri olması halinde mutlaka dış ticaret süreci içinde bir problem çıkması olasıdır. En güvenli ödeme şekillerinden biri olan gayrikabilirücu teyidli akreditifli satış yapılsa da, alıcının iyi niyetli olmaması halinde, satıcının mal bedelini alması ciddi anlamda sıkıntıya düşecektir. İyi niyetten yoksun her ticaret işleminin sonucu hüsrandır. Gayrikabilirücü teyidli akreditif bazında işlem yapılsa da, sadece alıcı değil, satıcıdan kaynaklanan problemlerin olabileceği tabiidir. Bu problemlerin neler olabileceği konusundaki görüşlerimizi yazımızın ilerleyen bölümlerinde detaylı bir şekilde ele alınacaktır.

Dış ticaretteki risklere sırasıyla göz atalım;

FİYAT RİSKİ

Bir malın ihracatçı tarafından sabit bir fiyatla alınıp değişken bir endeksle dünya pazarlarında satılması veya değişken fiyatla alınıp, sabit fiyatla satılması olağandır. Bu arada geçen süre zarfında fiyatlarda bir değişme olursa, ihracatçının veya ithalatçının kâr oranları değişecektir. Örneğin: vadeli olarak yapılan ihracatta, eğer kurlar değişirse ihracatçı veya ithalatçı firmanın bu işlemden dolayı kârları etkilenecektir.

Hem imalat, hem de ihracat yapan bir firmanın imalatta kullandığı ham maddelerini peşin olarak aldığını, hammaddeyi mamul hale getirmek için bir takım işçilik, katma değer, ilave masraf, işletme giderlerini de ilave ettikten sonra mamul olan emtialarını da değişik vadelerde sattığını düşünün. Bu firma hammaddeyi peşin aldı ve işlenmiş ürünü vadeli sattı. Sattığı ürünün bedelini tahsil ettiği zaman, tahsil ettiği para ile tekrar hammadde almak isteyen firma muhtemelen hammaddeyi farklı fiyattan alacaktır. Burada firma peşin hammadde alıp, vadeli ürün sattığında adeta kendi kaynakları ile piyasayı fonlamış olacağı gibi fiyat riski ile karşı karşıya da gelecektir.

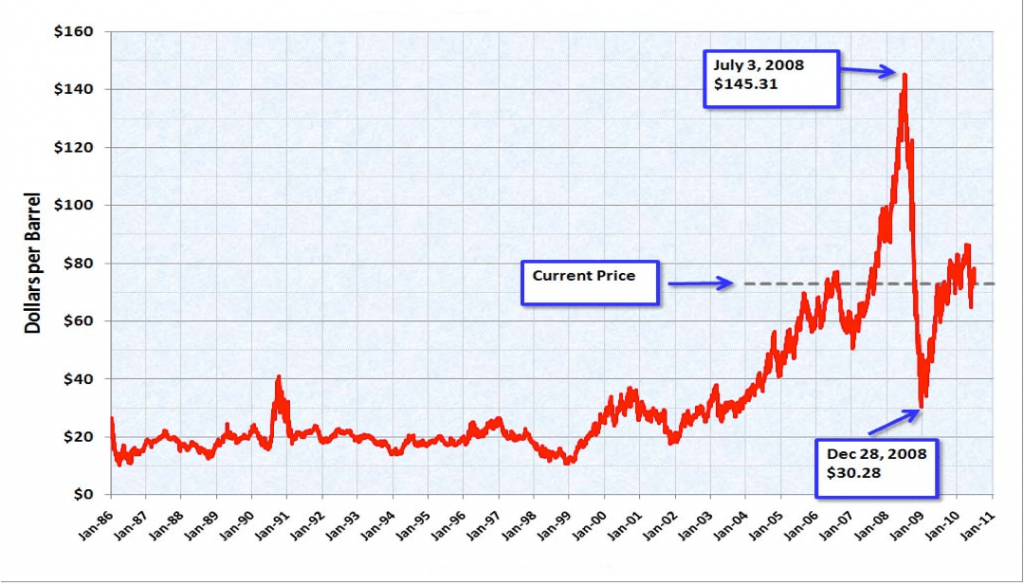

Fiyat riski için altın ve petrol fiyatlarına ait iki farklı grafik incelendiğinde emtia fiyatlarının sabit kalmayıp, sürekli yukarı veya aşağı yönlü hareketler göstererek ama konsolide olarak bakıldığında bu fiyatların sürekli yukarı yönlü hareket ettiği, bunun sonucunda da fiyat riskinin her zaman var olabileceği tabiidir.

Döviz riski / kur riski

Döviz riski, belli etkenlerle (siyasal olaylar, ödemeler dengesi açığı, mevcut yönetim tarafından alınan kararlar vb.) ulusal para birimlerinin yabancı paralar karşısında değerinde meydana gelebilecek olumlu veya olumsuz değişimlerdir. Döviz riski, döviz kurlarında meydana gelen değişimlerden dolayı firmaların bilânçoları veya yatırım portföyleri üzerinde kâr veya zarara neden olmak suretiyle ortaya çıkmaktadır. Kur hareketlerinden dolayı bilançolarda oluşan kârlar aldatıcıdır ve firmanın işletme faaliyetlerinden kaynaklanan kâr değildir. Bilhassa yabancı para üzerinden vadeli alım veya satış yapan firmalar, ileri tarihteki döviz kurlarının akibeti hakkında tahmin üzeri karar aldıklarında, enflasyonist bir ülkede büyük olasılıkla zarar edeceklerdir. Zayıf olasılıkla kâr edebilirler. Dövizli işlemlerde ileri tarihli kurların akibeti için tahmin üzeri alınan kararlar döviz riski, kur riskini de beraberinde getirir.

Kur riski adına çeşitli nedenler saymak mümkündür;

- Küresel piyasalardan bir ülkeye gelen sıcak paranın azalması, farklı ufuklara yönelmesi veya kesilmesinden dolayı, döviz ihtiyacının baş göstermesi kurların yükselmesine sebep olur,

- Sıcak paranın yön değiştirmesiyle o ülkeye gelmeyen dövizleri tekrar davet etmek üzere yerel para biriminin faiz oranları yükseltilir. Yüksek faiz sıcak parayı o ülkeye davet eder, adeta yoluna kırmızı halı serilir. Faizler yüksek seyrettiği sürece sıcak para gelecektir. Sıcak parayı sistemde tutacak etkenlerden bir tanesi yüksek faizlerdir. Mevcut yönetim sıkı para politikası çerçevesinde faizleri aşağı çektiğinde, kurlar yukarı yönlü hareket edecek ve beraberinde kur riskini getirecektir.

- Sıcak para bir ülkede yuvalanmışken, para yönetiminin veya üst bürokratların farklı açıklamalarda bulunması, ileri geri konuşması ve beyanatlar vermesi, sıcak paranın uykusunu kaçırır. Sıcak para böylesi beyanlardan rahatsız olur ve rahat edebileceği farklı ülkelerde başka pazarlara doğru yola çıkar. Sıcak paranın bir ülkeden gidişi, o ülkede döviz talebini beraberinde getirir ve bunun sonucunda kurların yükselmesine sebebiyet verir. Sıcak paranın var olduğu her ortamda kur riskinin var olacağını hatırlamakta yarar vardır.

- Bir ülkede gerek yerli yatırımcıların, gerekse yabancı yatırımcıların dövizi spekülatif olarak kullanmaları, döviz kurunun düşükken satın alıp, döviz kuru yükseldiğinde dövizi satmaları yerine döviz kuru yükseldiğinde dahi kur riski endişesi ile yatırımcılar ellerindeki dövizleri satmama eğiliminde bulunmaktadırlar.

- Bir ülkenin döviz rezervlerinin yeterli olmaması beraberinde spekülatif işlemleri de beraberinde getirecektir. Spekülatif işlemlerin var olduğu bir ülkede dövize sıklıkla müdahale olabileceği ve beraberinde kur riskini de getirecektir.

- Ülkenin dış ticaret açığı ve döviz borçları nedeniyle yeni döviz kaynaklarına ihtiyaç duyacağı tabiidir. Taze döviz kaynağı bulunamadığı sürece mevcut borçların vadelerinde ödenebilmesi için farklı kaynaklardan kur yükseltmek sureti ile döviz ihtiyaçlarının karşılanması beraberinde kur riskini de getirecektir.

- Ülkenin Merkez Bankası döviz rezervlerinin düşük seyretmesi, hatta aşırı dış borçlanmaya karşılık Merkez Bankasının döviz rezervlerinin endişe verici boyutta seyretmesi dövize olan talebi yukarı çekecek, bu talep de kur riskini beraberinde getirecektir.

- Uluslar arası kredi değerlendirme kuruluşlarının bir ülke için verdikleri düşük notlar yabancı yatırımcıların yatırım yapmalarının önünü kesebilmekte, yabancı yatırımcıların yatırım konusundaki düşüncelerini yeniden gözden geçirmelerine neden olmakta, yeni yatırım yapmayan yabancılar o ülkeye döviz getiremeyecek ve ülkenin döviz ihtiyacı güncelliğini koruyacaktır. Döviz ihtiyacının var olması, dövize olan talebi arttıracak ve talep sonunda dövizin fiyatı sürekli yukarı yönlü yolculuğuna devam edecektir.

- Kur riskinin yükselmesinin diğer bir nedeni de ülkenin komşuları ile olan olumsuz ilişkileri, savaş halinde olması, sürekli piyasaların diken üzerinde olması yabancı yatırımcı ve sıcak paranın yönünü farklı ülkelere çevirmesine neden olacaktır. Ülkeden kaçan sıcak para ve yatırımcıların o ülkeye maliyeti pahalıya patlar. Azalan ülke döviz rezervlerinin sonucunda döviz fiyatlarının artacağı tabiidir.

- İktidarın sürekliliğinin de kur riskine etkisi olduğu bir gerçektir. Sürekli değişkenlik gösteren bir iktidar o ülkedeki para politikalarındaki kur riskini de beraberinde getirecektir. Sıklıkla iktidar değişikliğine maruz kalan bir ülkede ekonomik disiplin nispeten kaybolacaktır. Kaybolan ekonomik otorite belirsizliklerle birlikte kur riskini de beraberinde getirecektir.

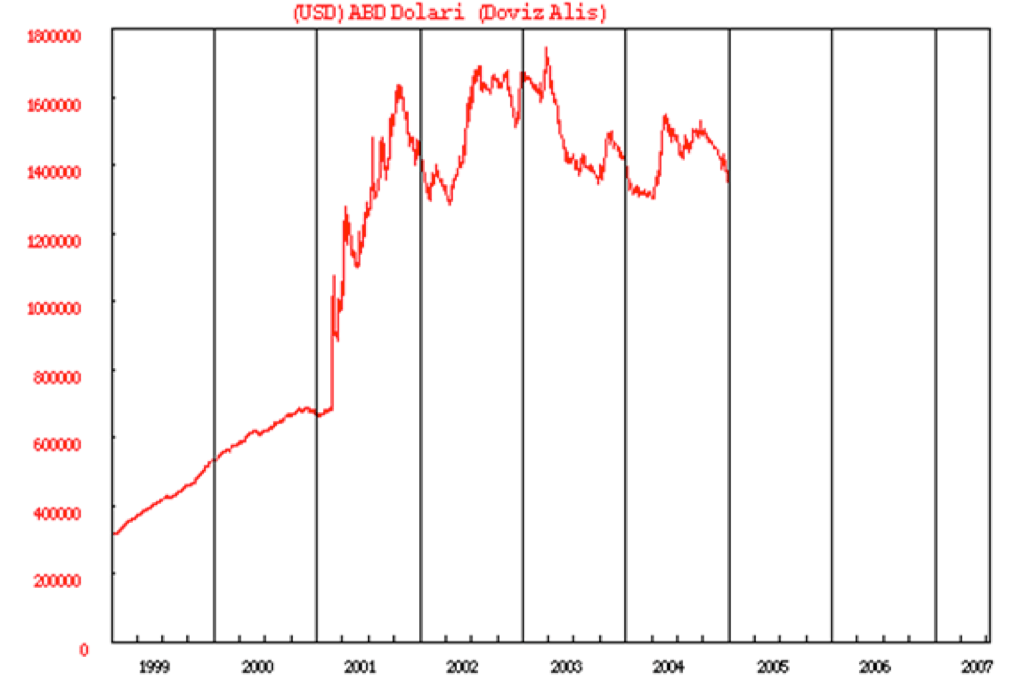

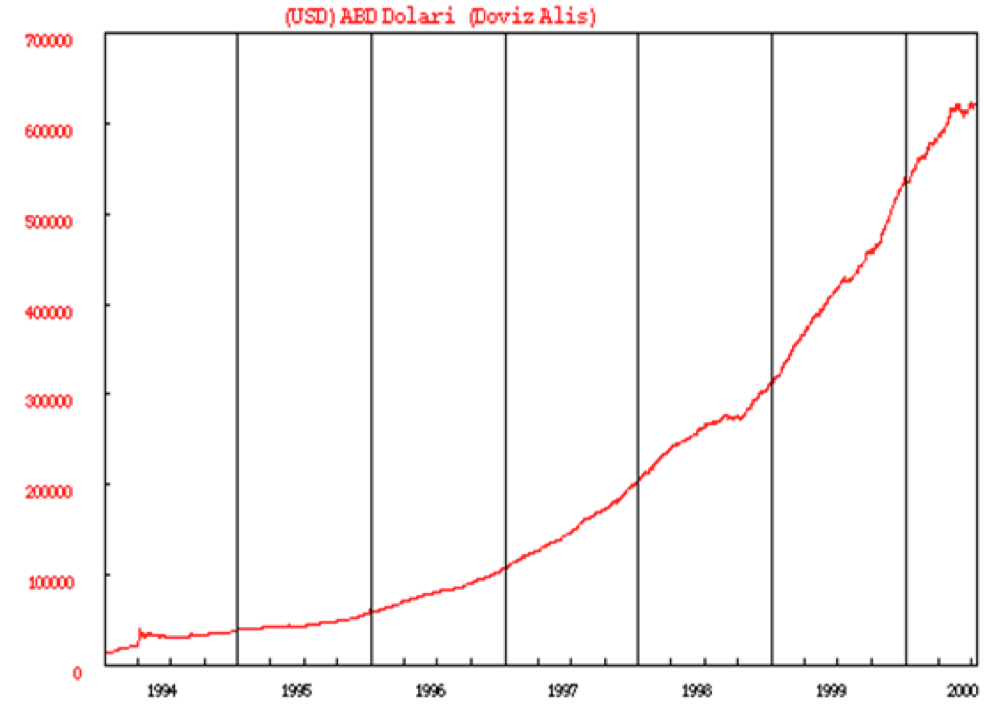

1994 – 2000 YILLARI USD / TRL DEĞİŞİM GRAFİĞİ

Kaynak : TCMB

Yukarıdaki grafiğe bakıldığında 1994 yılına kurlarda izlenen sakin ve yatay görünüm, 1994 yılının ilk yarısından sonra kurlarda bir sıçrama olmuştur. Sonraki yıllarda yine stabil bir kur hareketi olsa da bu durum1996 yılına kadar devam etti. Ancak 1996 yılından başlayarak kurlar yukarı yönlü hareketliliğini sürdürmüştür. Bilhassa 1999ve 2000 yıllarına gelindiğinde kurların ciddi anlamda risk oluşturduğu dikkatlerden kaçmamıştır.

Yukarıdaki grafiğe bakıldığında 1994 yılına kurlarda izlenen sakin ve yatay görünüm, 1994 yılının ilk yarısından sonra kurlarda bir sıçrama olmuştur. Sonraki yıllarda yine stabil bir kur hareketi olsa da bu durum1996 yılına kadar devam etti. Ancak 1996 yılından başlayarak kurlar yukarı yönlü hareketliliğini sürdürmüştür. Bilhassa 1999ve 2000 yıllarına gelindiğinde kurların ciddi anlamda risk oluşturduğu dikkatlerden kaçmamıştır.

1999 – 2007 yılları USD / TRL DEĞİŞİM GRAFİĞİ

(kaynak : TCMB)

2000’li yıllarda devam eden kurlardaki yukarı yönlü hareket 2001 yılının ilk çeyreğine kadar devam etti.2001 yılı ilk çeyrek sonrası kurlarda ciddi anlamda yukarı yönlü sıçramalar devam etmiş ve yaklaşık % 150 gibi kırılması zor bir rekorla kur yukarı doğru hareketini sürdürmüştür. Kurların yukarı yönlü hareketi adeta 2001 yılı boyunca piyasaları rahatsız eder düzeyde hareketliliğini sürdürmüştür. Kurların yukarı yönlü hareketliliği ihracatçılar ve döviz geliri olan firmalar için bulunmaz bir fırsat gibi görünse de ithalatçı firmalar için kara günlerin yaşanmasına neden olmuştur.

2000’li yıllarda başlayan dövizdeki yukarı yönlü hareketlenme, ilerleyen yıllarda da devam etti. 2008 yılının üçüncü çeyreğindeki yukarı yönlü hareket 2009 yılının ilk çeyreğinde de devam etti.

2000’li yıllarda başlayan dövizdeki yukarı yönlü hareketlenme, ilerleyen yıllarda da devam etti. 2008 yılının üçüncü çeyreğindeki yukarı yönlü hareket 2009 yılının ilk çeyreğinde de devam etti.

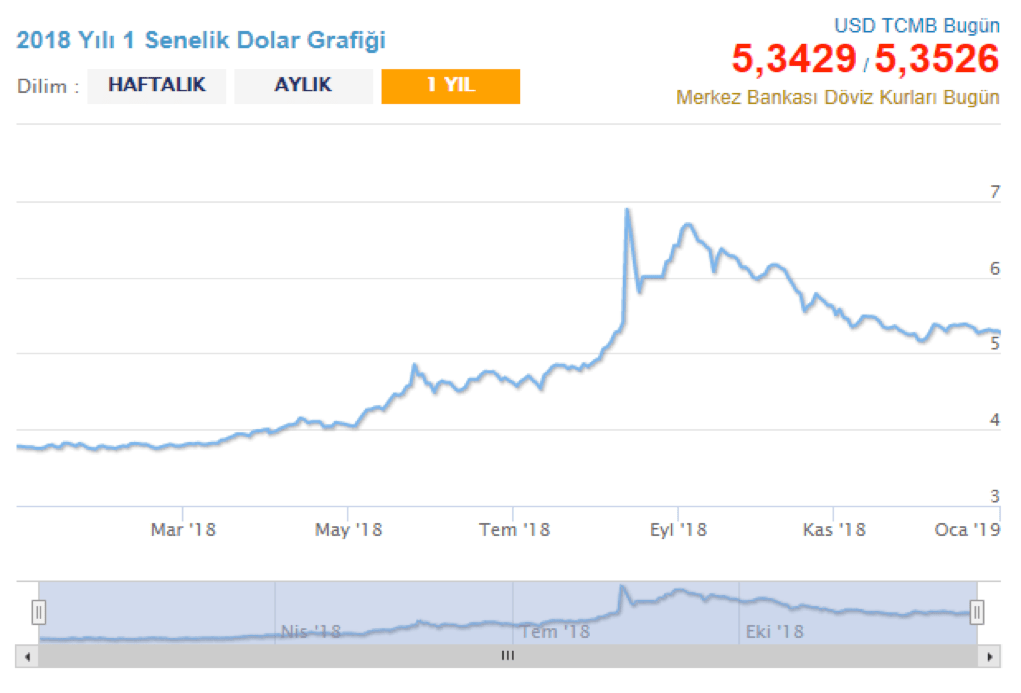

2018 – 2019 yılları USD / TRL DEĞİŞİM GRAFİĞİ

(kaynak : TCMB)

Yakın tarihten bir grafik daha inceleyelim. 2018 yılı ilk çeyreğini sakin geçiren döviz fiyatları ikinci çeyrekte hareketlilik göstermiştir. Yukarı yönlü hareketliliğini sürdüren döviz fiyatları bilhassa 2018 yılının üçüncü çeyreğinde tepe noktasına erişmiş, 2018 yılının ilk günlerindeki döviz fiyatı ile kıyaslandığında 2018 yılının üçüncü çeyreğinde döviz fiyatının eriştiği kur fiyatının kıyaslanması yapıldığında % 83 civarında kurun artmış olduğu gözlemlenebilir. Ansızın oluşan kur riski dış ticaret yapan ithalatçı firmalarına soğuk duş etkisi yaratmıştır.

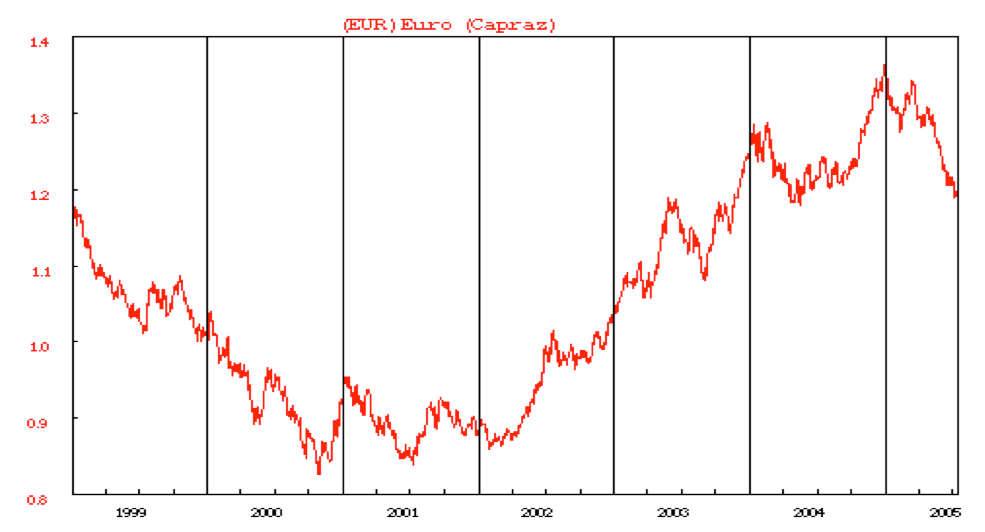

1999 – 2005 YILLARINA AİT EUR / USD PARİTESİNE AİT GRAFİK

Kaynak : TCMB

Yukarıdaki grafikte ise kur riskinin farklı bir boyutu EURO / USD paritesine ait bir grafik olup 1999 yılının başlarında EUR / USD paritesi1.1793 civarında iken 2000’li yılın son çeyreğinde EUR / USD paritesi 0.8298 civarına kadar düştükten sonra 2005 yılı başlarında ise EUR / USD paritesi 1.1369 civarına kadar değişim göstermiştir. Grafikten de anlaşılacağı üzere 1999 – 2000 yılı içerisinde EURO üzerinden satış yapan ihracatçı EURO / USD paritesi dolayısı ile risk taşımış ve zarar etmiştir.

Faiz riski

Faiz riski, faiz oranlarında ortaya çıkan değişimlerden dolayı karşılaşılan risk olup, bu risk; herhangi bir yatırımdan beklenen getiriyi olumlu veya olumsuz etkilemekte veya firmaların yaptığı borçlanmalar üzerinde etkili olmaktadır. Zira, faiz oranı vade sonunda elde edilecek veya dışarıya aktarılacak nakit akımları üzerinde doğrudan etki etmektedir. Yaşamın her alanında karşımıza çıkan risk, finans piyasaları söz konusu olunca daha fazla önem kazanmaktadır.

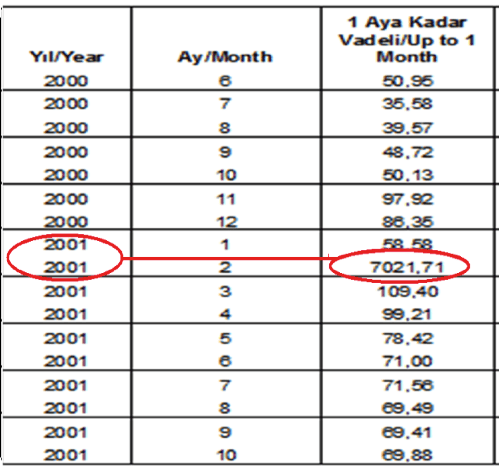

Yukarıdaki tabloda 2000 -2001 yıllarına ait faiz değişimleri görülmektedir. Finansal piyasalarda faizin değişim göstermesi maliyeleri önemli ölçüde etkileyecektir. Kredi ile işletme finansman ihtiyaçlarını karşılayan firmaların finansman maliyetleri faizlerin yukarı yönlü hareketi ile yukarıya doğru ivme kazanacaktır. Tablomuzda 2001 yılının ilk iki ayında faizlerin % 7.000’li rakamları aşması, hatta bankalar arası piyasalarda gecelik (overnight) faizleri birkaç saatliğine % 10.000 olması adeta piyasaları kilit duruma getirmişti. Dış ticaretteki küçümsenmeyecek ölçüde risklerin bir tanesi faiz riskidir.

Mala ilişkin riskler

Satış sözleşmesi hükümlerine göre malın ihracatçının sorumluluğunda olan teslim noktasına kadar getirilmesi sırasında ortaya çıkabilecek her türlü riskler ihracatçının, teslim noktasından sonraki zararlar ise ithalatçı firmanın riskleri olmaktadır. Mala ilişkin riskler, dış ticaret işlemlerinin yürütülmesinde aracı olan bankanın tamamen kontrolü dışında olduğundan, bu konuda ihracatçı veya ithalatçının gerekli tedbirleri alması zorunlu bulunmaktadır. Bu çeşit risklerin yönetiminde sigorta kuruluşları taraflara yardımcı olabilmektedir.

Dış ticaret işlemlerinde ödeme şekli ne olursa olsun, ithalatçı ile ihracatçı arasındaki imzalanan sözleşme hükümlerine göre yüklenen mala ilişkin risklerin her aşamada olması muhtemeldir. Nakliyat sigorta poliçeleri taşımada oluşabilecek riskleri azaltırken;

- malın kalitesi,

- malın ambalajı,

- malın miktarı

alıcı ve satıcı arasındaki alım satım kontratındaki koşulların mevcut olmasına rağmen, yukarıdaki risklerin zaman zaman ortaya çıktığını gözlemlemek sürpriz olmaz. Mala ilişkin risklerin azaltılması veya tamamen ortadan kaldırılması için alıcı ve satıcın mutabık kalacağı bir gözlemci şirket (süpervisior) tarafından malların kontrol edilmesi gerekmektedir.

Malların kontrolü;

- Alıcın gümrüğünde veya deposunda

- Satıcının gümrüğünde veya deposunda

yapılmalıdır.

Gözlemci şirket tarafından yapılacak kontroller, kontrolü talep eden ithalatçı veya ihracatçının talebi üzerine daldırma usulü ya malların bir kısmını, ya da malların tamamını kapsayacak şekilde yapılır ve sonucunda bir kalite, vezin kontrol belgesi tanzim edilerek kontrolü yapılan mallara ait sonuç bulguları bu belgeye yazılır, gözlemci şirket tarafında benle imzalanır.

Mala ilişkin risklerin her zaman var olabileceği düşünüldüğünde, malın kontrolünün gözlemci şirkete yaptırılması maliyeti arttıran bir unsur olarak düşünülürse, bu durumda ithalatçı firma, kendi şirketinden bir kişiyi veya güvendiği bir eksperi ihracatçının ülkesine göndererek, malın imalatından, ambalajlanmasına, kalitesinden her çeşit kontrolüne kadar ihracatçının ülkesindeki depoda, limanda veya gümrüğünde gerekli kontrolleri yapması mümkündür.

Yazımızın ilerleyen bölümlerinde, ihracatçının ülkesinden yurt dışına gönderilen malların taşınması sırasında meydana gelebilecek, lojistik kaynaklı zarar ve ziyanların nasıl bertaraf edilebileceği, ödeme riskleri, ticari ve politik riskler konularına değinilecektir.