DIŞ TİCARETTEKİ RİSKLER V

REŞAT BAĞCIOĞLU

RB LECTURER DIŞ TİCARET EĞİTİMLERİ

resat.bagcioglu@rblecturer.com – lecturer@rblecturer.com

Dış Ticaretteki Riskler konulu kendi yazıma başlamadan çok değerli üstadım, arkadaşım Abdurrahman Özalp, ICC Türkiye Bankacılık Komisyon Başkanı’nın makalesine yer vermek istiyorum. Makalenin devamında bu ayki benim yazımı bulacaksınız.Katkılarından dolayı Abdurrahman Özalp kardeşime teşekkür ediyorum.

TİCARETİN KURALLARI

Abdurrahman Özalp, ICC Türkiye Bankacılık Komisyon Başkanı

Ticaret genel anlamıyla kişilerin birbirlerine mal ve hizmet alıp satmalarıdır. Ticaret ulusal ve uluslararası olabilir. Ulusal olanına “iç ticaret”, uluslararası olanına “dış ticaret” diyoruz. Ticaretin yapılması için teslim ve ödemeye ilişkin yöntemler vardır; üretim yerinde teslim, kapıda teslim, taşıma aracı üzerinde teslim, alıcının yerinde teslim, takas, peşin ödeme, açık hesap, teslimde ödeme, kredili ödeme vs. Teslim ve ödeme yöntemleri bağlangıçta çok basit yapılırken daha sonraları ticaret ve teknolojinin gelişmesiyle birlikte temel fonksiyonları aynı kalmakla birlikte bunlarda gelişti ve çeşitlendi. Hal böyle olunca da gerek iç ticarette gerekse de dış ticarette kurallara ihtiyaç duyuldu. İç ticarette bu daha az hissedilmekle birlikte dış ticarette çok daha önemli oldu, zira ülkeler farklı olduğundan dolayı dil, kültür ve alışkanlıklar farklıdır. Kurallar her zaman ortak bir dildir. Bir kuraldan herkes aynı şeyi anlar. Dünya ticaretini kolaylaştırmayı kendisine bir misyon kabul eden Milletlerarası Ticaret Odası (MTO) (International Chamber of Commerce-ICC) bu amaçla bir dizi kural oluşturmuştur. Bunlar; Mal teslimi için Incoterms (International Commercial Terms), Tahsiler için URC (Uniform Rules for Collections), Akreditifler için UCP (Uniform Customs and Practices for Documentary Credits), Garantiler için URDG (Uniform Rules for Demand Guarantees), Teminat Akreditifleri (Standby L/C) için ISP (International Standby Practices) ve benzeri kurallardır. Mevcut durumda Ticaretin kuralları bunlardır. Bu kurallar 1930’lu yıllardan bu yana yerel ve uluslararası ticarette başarı ile kullanılmaktadır.

Ticaretin kuralları ticaretin gelenek görenek örf ve adetlerine dayanır. Bir tür Lex Mercatory gibidir ancak tam olarak değildir. “Bir Örnek Kurallar” olarak bilinen ve kullanılan bu kurallar ICC’nin öncülüğünde konusunda uzman kişiler tarafından hazırlanır, milli komitelerin görüşüne sunulur ve genel bir mutabakat sağlandıktan sonra yayınlanır. Bunların en çok bilinenleri şunlardır; Teslim yöntemleri için INCOTERMS, Garanti akreditifleri (standby LC) için ISP (International Standby Practices), Ticari Akreditifler için “Akreditiflere İlişkin Bir Ornek Usuller ve Uygulama Kuralları” (“Uniform Customs and Practice for Documentary Credits” – “UCP 600”), Tahsiller için “Vesaik Mukabili Ödeme İşlemlerine ilişkin Tahsiller İçin Bir Örnek Kurallar” (“Uniform Rules for Collections” – “URC 522”) ve Garantiler/kontrgarantiler için “Garantilere İlişkin Bir Örnek Kurallar (“Uniform Rules for Demand Guarantees” – “URDG 758″) dir. ICC kuralları dünya çapında çok yaygın olarak kullanılmaktadır. ICC kurallarının tüm dünyada çok yaygın olarak kullanılması beraberinde bazı yanlış anlamaları da getirmiştir. Birçok kişi tarafından bunların bir yasa veya yaptırımı olan düzenlemeler olduğu sanılmaktadır, oysa durum bundan farklıdır, bu kurallar dünya ticaretini kolaylaştırmak amacıyla ICC tarafından kural haline getirilen standart uygulama ve geleneklerdir. Ticari faaliyettin içerisindeki taraflar sözleşmelerini bunlara tabi tutarak bunları sözleşmelerinin parçası haline getirirler, böylece her defasında mazbut bir sözleşme imkanı elde ederken her defasında sözleşmelerine aynı benzer bilgileri tekrar tekrar yazma zahmetinden kurtulurlar. Ayrıca bu kurallar tüm dünyada ticari camia tarafından çok iyi bilindiği için yabancı ülkelerde bulunan kişilerle sözleşme yapmak çok daha kolay olur. Aslında bu kurallar, yani bir örnek kurallar standart sözleşmelere benzerler, sözleşme şablonu gibidirler.

Bir örnek kurallar standart sözleşmeler ile benzerlik gösterdikleri halde standart sözleşmelerden farklı olarak sözleşmenin tamamım değil, bir parçasını oluştururlar ve sözleşme serbestisi kapsamında atıf (“incorporation”) yapılarak sözleşmeye eklenerek sözleşmenin parçası haline getirilirler. Bir örnek kuralların dünya çapında itibar ve kullanım alanı vardır, bu bakımdan her ne kadar bir Lex Mercatoria gibi görülürlerse de iyi bir kaynak olmakla birlikte yukarıda belirttiğimiz gibi bir Lex Mercatoria değildirler.

Tarihi gelişime baktığımızda bir örnek kurallar veya eski deyimiyle yeknesak kurallar ilk olarak akreditiflere ilişkin kurallar olarak karşımıza çıkmaktadır. İlk olarak 1929 yıllında ortaya çıkan taslaklar sadece birkaç Avrupa bankası tarafından kullanılmıştır. ICC tarafından akreditiflere ilişkin çıkarılan ilk kurallar 1933 tarihli 82 sayılı broşurdur. ICC’ nin Viyana’ daki 7.kongresinde kabul edilmiştir. Daha sonraki yıllarda sırasıyla 1951 yılında 151, 1962 yılında 222, 1974 yılında 290, 1983 yılında 400, 1994 yılında 500 ve 2006 yılında 600 sayı ile revize edilmiştir. ICC’ nin bir örnek kuralları öncellikle Belcika, Almanya, Fransa, Hollanda, Italya, Romanya ve Isviçre bankaları tarafından uygulamaya alınmıştır. Amerikan bankaları 1938 yıllında kuralları kabul etmekle birlikte bazı çekincelerini bildirmişlerdir. ICC, 1951 yıllında yapılan revizyonda Amerikan bankalarının çekince, uygulama ve taleplerini dikkate almıştır. 1951 yılındaki revizyondan sonra bir çok ülkenin kuralları kullanması mümkün olmuş anca dünya çapında bir yaygınlık sağlanamamıştır. Özellikle İngiltere ve İngiliz ekolündeki ülkelerin kuralları kullanmakta isteksiz davranmaları bunda etkili olmuştur. Ancak 1962 yılındaki revizyondan sonra yaygın bir kullanım sağlanabilmiştir. Bu revizyondan sonra İngiltere ve etkisindeki ülkeler kuralları kullanmaya başlamışlardır.

290 Sayılı 1974 revizyonu akreditif kurallarının olgunlaştığı ve tüm dünyada standart olarak kullanılmaya başladığı dönemdir. Bu revizyondan sonra akreditiflerle ilgili bu kurallar tüm dünyada atıf yapılan tek kaynak haline gelmiştir. Birleşmiş Milletler Milletlerarası Ticaret Komisyonu (UNCITRAL) bir sonraki yıl yaptığı toplantısında kuralları övmüş, ICC’ yi kutlamış ve tüm dünyada akreditif işlemlerinde kullanılmasını tavsiye etmiştir.

Bundan sonra ICC kurallara herzaman sahip çıkmış, takip etmiş, sorunları tespit etmiş ve düzenli olarak güncellenmelerini yani revize edilmelerini sağlamıştır. Kurallar ilk çıktıklarında bankaları korumak üzere tasarlanmıştı, ancak daha sonra dünya çapında yaygın kullanılmaları üzerine tüm tarafları korumak üzere tasalanmaya başlandı. Özellikle 1974 revizyonundan sonra bugünkü standart yapısına kavuştu. Bundan sonra ticaret ve teknolojideki gelişmeler dikkate alınarak revizyonlar yapıldı.

UCP’ nin 2006 yılında yapılan 600 sayılı revizyonunun önsözün de ICC Genel Sekreteri Guy Sebban, ICC’ nin faaliyet ve amacını şu şekilde özetler; “1919’da kurulan ICC’nin öncelikli hedefi milliyetçiliğin ve korumacılığın dünya ticaret sistemini ciddi biçimde tehdit ettiği bir zamanda uluslararası ticaretin akışını kolaylaştırmak olmuştur. UCP bu yaklaşımla ve ülkelerin akreditif uygulaması konusunda kendi ulusal kurallarını geliştirmeleri ve uygulamaları sonucu oluşan karışıklığı azaltmak amacıyla hazırlanarak yürürlüğe konulmuştur. Bugün itibariyle ulaşılmış olan söz konusu hedef akreditif uygulamasında bir örnekliği sağlayacak bir kurallar dizisi oluşturmak ve böylece uygulamacıların sıklıkla birbiriyle çatışan çok sayıda ulusal mevzuatla uğraşmalarına son vermekti. UCP’nin ekonomik ve hukuksal açıdan çok farklılık gösteren ülkelerdeki uygulamacılar tarafından evrensel düzeyde kabul görmüş olması kuralların başarısının kanıtıdır.

UCP’nin bir kamu merciinin değil, özel bir uluslararası organizasyonun eseri olduğunu önemle not etmek gerekir. Kurulduğu günden bu yana ICC, iş kollarının bizzat kendilerinin koyduğu kurallarla uygulamada bulunmalarının önemi üzerinde ısrarla durmuştur. Konumuzu oluşturan ve tamamen özel sektör mensubu hukukçu ve uzmanlar tarafından hazırlanan kurallar bu yaklaşımın geçerli olduğunu kanıtlamış bulunmaktadır. UCP, ticaretle ilgili olarak şimdiye kadar geliştirilmiş en başarılı özel kurallar dizisidir.” [1]

UCP 600’ün giriş kısmında kuralların revizyonu ve amacı Gary Collyer tarafından şu şekilde anlatılır;

“Önceki revizyonlarda olduğu gibi genel hedef bankacılık, taşımacılık ve sigortacılık dallarındaki gelişmelerin dikkate alınmasına yönelik bulunuyordu. Ayrıca uyumsuz uygulama ve yorumlamalara yol açabilecek ifadelerin çıkarılması için UCP’de kullanılan dil ve biçimin gözden geçirilmesi gerekiyordu.

Revizyon çalışmalarına başlandığı sırada dünya çapında yapılan birkaç araştırma akreditifler altında ibraz edilen belgelerin takriben %70’inin rezervler nedeniyle ilk ibrazda geri çevrildiğini gösteriyordu. Bu durum akreditifin bir ödeme aracı olarak görülmesini olumsuz biçimde etkilemiş ve halen etkilemekte olup sorunun üzerine gidilmediği takdirde akreditifin uluslararası ticarette tanınmış bir ödeme aracı olarak piyasadaki payını sürdürmesinde veya arttırmasında ciddi sorunlar yaşanabileceğini göstermektedir. Bankaların rezervli ibrazlarda rezerv komisyonu almaya başlamaları, bilhassa ileri sürülen rezervlerin kuşkulu veya yersiz bulunduğu durumlarda konunun önemini artırmıştır. UCP 500’ün yürürlükte bulunduğu süre içinde dava konusu yapılan anlaşmazlıkların sayısında artış gözlenmemekle birlikte ICC’nin Akreditiflere ilişkin Anlaşmazlıkların Çözümü için Bilirkişilik Hizmeti Kuralları’nın (DOCDEX) Ekim 1997’de yayımlanması (Mart 2002’de revize edilmiştir) altmıştan fazla vakanın karara bağlanmasıyla sonuçlanmıştır.” [2]

Bu görüşler ICC kurallarının dış ticaretteki yeri ve önemini kısaca özetlemektedirler.

ICC bu kural yapıcılığını hukukçu, uzman ve uygulamacıların görüşlerine dayandırırken bir taraftan da gelişmeleri takip eder ve bunları kurallara yansıtmayı başarır. Son yıllarda yapılan ve revize edilen elektronik kurallar bunun en iyi göstergesidir. Akreditiflere ilişkin olarak eUCP revize edilirken Tahsillere ilişkin olarak eURC yeni oluşturuldu. Daha öncesinde yeni bir ödeme yöntemi olan BPO (Bank Payment Obligation) için URBPO (Uniform Rules for Bank Payment Obligation) kuralları yapılmış ve başarıyla uygulanmıştı, halende uygulanmaktadır. Diijital sisteme yönelik olarak daha geniş kapsamlı URDT (Uniform Rules for Digital Trade) kuralları geliştirme çalışmaları devam etmektedir.

ICC kurallarının dünya ticaretine katkısı büyüktür. Her şeyden önce ticaretti kolaylaştırmaktadır, ihtilafların çözümüne katkıda bulunmaktadır, çoğu zaman sözleşmelerin hazırlanması aşamasında devreye girerek ihtilafların ortaya çıkmasını engellemektedir. Dünya ticareti için ortak bir lisandır. Farklılıkların etkisini azaltmaktadır. Bu nedenle yasa olmadıkları halde yaygın olarak kullanılmaktadırlar. Ticaretle uğraşan herkesin güvenli, kolay ve riskten uzak ticaret yapabilmesi için bu kuralların önemini algılaması, bilmesi ve getirdiği kolaylıklardan fayda elde etmeye çalışması gerekir.

Abdurrahman Özalp

DIŞ TİCARETTEKİ RİSKLER V

Dış ticaretin işleyişi öylesine bir yapıdır ki, çoğu kez taraflar birbirlerini görmeden, sesini işitmeden, sadece alım satım kontratları üzerinden dış ticaret işlemlerine başlamaktadırlar. Bir tarafta malını satmak isteyen ihracatçı, diğer tarafta ise mal almak isteyen ithalatçı. İhracatçı malını satmak için çeşitli kabul edilebilir olanakları ithalatçıya sunmakla birlikte, mal almak isteyen ithalatçı yakaladığı fırsatları kendi lehine çevirmeye çalışmaktadır. İhracatçı malını satmak üzere ithalatçıya gerekirse vadeli mal, hatta uzun vadeli mal vermeyi dahi kabul eder. İşte ithalatçının arayıp da bulamadığı, adeta altın tepsi içinde sunulmuş bir fırsatı ihracatçı uzun vade vererek yapmaktadır. Unutulmamalıdır ne kadar uzun vade verilirse, mal bedelinin vadede tahsil edilememe riskini de beraberinde getirir. Tahsil edilemeyen mal bedellerinin nedenleri araştırıldığında şu tespitleri görmemiz mümkündür;

- İhracatçının uzun vade sağlayarak ithalatçıya malını göndermesi,

- İhracatçının uzun vade sağlamasıyla birlikte güvene dayalı satış yapılması,

- İhracatçının uzun vadeli satış yaparak, ithalatçıdan güvence almaması veya yeterli güvence almaması,

- İhracatçının gerek kısa, gerekse uzun vadeli satış yapması halinde, mal bedelini garantiye altına alacak ihracat kredi sigortası yaptırmaması,

- İhracatçının satış yapacağı ithalatçının, gerekli istihbaratını yaptırmamış olması,

- Gerek bankacılıkta, gerekse dış ticaret işlemlerinde “dün” yoktur. Dün yaşandı ve bitti. Yarının ne olacağı belli değil. İçinde bulunduğumuz “bugün” esastır. Firmaların mali yapısı ve ticari ilişkileri dün iyiydi, ancak bugün de iyi olmasını bekleyemeyiz. Çükü dün geçti, bugün ise firmanın gerçek durumu ile karşı karşıyayız. Firma dün iyiydi ama bugün iyi olmayabilir. İşte bu bilgiler istihbarat bilgileri ile ortaya çıkartılır.

- En önemlisi de karşı tarafın niyetidir. Niyeti olumsuz olan ithalatçının karşısında ihracatçının mal bedelini alması pek olası değildir. Çünkü bir tarafta kuzu, diğer tarafta ise tilki vardır. Hiç tilkinin kuzuya karşı başarısız adın attığını gördünüz mü? Tilki daima stratejiktir ve bir adım sonrasının hesabını iki adım geriden yapar.

Pek çok farklı nedenler sayılabilir bu konuda. Yeri geldiğince farklı sebeplere değineceğiz elbet.

VESAİK MUKABİLİ (CASH AGAINST DOCUMENTS – CAD)

GENEL TEAMÜLLER

Bu ödeme şeklinde İhracatçı malları gönderdikten sonra bedelini tahsil etmek üzere tahsile belge (vesaik) gönderir. Belgeler bir talimat ekinde tahsil bankasına verilir. Tahsil bankası; ithalatçının bankası veya ihracatçının kendi bankalarından biri de olabilir. Tahsil vesaikini alan banka ödeme veya kabul karşılığı vesaiki alıcıya (ithalatçıya) teslim eder. Bankalar tahsil vesaiki bedelinin tahsiline veya poliçenin kabulünün sağlanmasına aracılık ederler. Bu ödeme şeklinde bankanın yükümlülüğü talimatlara uygun olarak belgelerin tahsile gönderilmesi, teslim edilmesi ve tahsil edilen bedeli yine talimata uygun olarak ödemektir.

İhracatçının belgeleri bankasına teslim ederken talimatında yer alması gereken bilgilerden bazıları şöyledir;

- İthalatçının adı ve adresi,

- İthalatçının bankasının adı ve adresi,

- İhracatçının dosya referansı,

- İhraç edilen mallara ait fatura bilgileri,

- İhraç edilen mallarla ilgili tüm evrakların isimleri ve sayıları,

- Mallarla ilgili satışın teslim şekli,

- Vesaikin hangi koşul ile ithalatçıya teslim edileceği,

- Mal bedelinin tahsil edilememesi halinde alınacak aksiyonun detayları,

- Tahsil bankasının banka masrafları hangi tarafa ait?

- Vesaikin tesliminde bir poliçe var ise, poliçeye aval alınıp alınmayacağı,

- İşlem vadeli ve poliçeli ise, poliçenin kabulünü müteakip, poliçenin muhafaza edileceği yer / veya gönderileceği kişi,

- Poliçede protesto şerhinin var olup olmayacağı,

- Tahsil edilecek mal bedelinin hangi hesaplara aktarılacağı vs

Burada unutulmaması gereken husus; ihracatçının vereceği her talimat maddesinin ICC – URC Uniform Rules for Collections Brochure no 522’na uygun olması ve bankaların da URC 522 Sayılı Bröşür hükümlerini uygularken hata yapmamalarıdır. Bankalar ihracatçıdan aldıkları talimatları uygularken ICC – URC 522 Sayılı Bröşür hükümlerine uygun olup olmadıklarını kontrol etmekle yükümlüdür.

Vesaik mukabili işlemler için Uluslar arası Ticaret Odaları’nın çıkartmış olduğu URC – Uniform Rules for Collections Brochure No: 522’da yayımlanan maddelere uyulması gereklidir. Bankalar, ithalatçılar, ihracatçılar bu kurallara uymak zorundadır.

URC Madde 9

İyi Niyet ve Yeterli Özen

Bankalar iyi niyetle hareket edecekler ve yeterli özeni göstereceklerdir.

VESAIK MUKABİLİ ÖDEME ŞEKLİNDE TARAFLAR

SATICI (ihracatçı) Drawer, exporter, principal)

Yüklediği mallara ilişkin belgeleri tahsil talimatı ile birlikte bankasına verir. Akreditifte amir, ithalatçı olduğu halde tahsil vesaikinde amir ihracatçıdır.

ALICI (ithalatçı) Drawee, importer) )

Kendisine sunulan belgelerin bedelini öder ya da vadeli bir poliçeyi kabul eder.

TAHSIL BANKASI; Amir Banka / Collecting or presenting bank)

Tahsil vesaikini ödeme ya da kabul karşılığında ithalatçıya veren bankadır. Ayrı bir banka olabileceği gibi tahsile gönderen bankanın şubesi de olabilir.

TAHSİLE GÖNDEREN BANKA Muhabir Banka / Remitting Bank)

İhracatçının seçtiği bir bankadır. İhracatçının belgelerini ithalatçının ülkesindeki bankaya göndermektedir. Belgeleri kendi talimat mektubu ekinde gönderir. İhracatçının vereceği talimatları yerine getirir ve ödeme yapılana kadar takip eder.

KOMİSYONCU (opsiyoneldir) Agent: Alıcı ile satıcıyı ortak bir platformda buluşturur ve satıcının malını alıcıya satarak, bu işlem üzerinden komisyonunu alır.

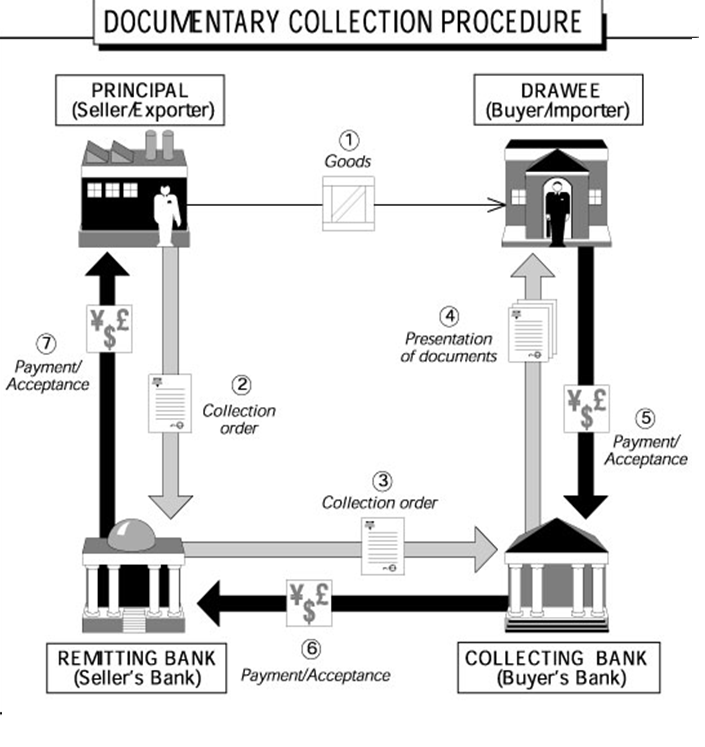

VESAİK MUKABİLİNDE İŞLEM ADIMLARI

- Alıcı ve satıcı satım sözleşmesi düzenler.

- Satıcı malı hazırlar, gerekli yasal formaliteleri yerine getirerek malı ithalatçı emrine gönderir

- Satıcı belgeleri (fatura, konşimento, menşe şahadetnamesi, kontrol sertifikası, çeki listesi, varsa poliçe vs.) talimat ekinde bedeli tahsil edilmek / kabul edilmek üzere tahsil bankasına gönderilmek üzere bir talimat mektubu ekinde kendi bankasına verir.

- Banka römiz mektubu düzenler ve ekinde belgeler ile tahsil bankasına (collecting bank) gönderir. Poliçe veya konşimento ciro gerektiriyorsa uygun şekilde cirolar verilir.

- Tahsil bankası ihbar mektubu düzenler alıcıya gönderir. Aynı zamanda ihracatçının bankasına da vesaikin alındığını ve tahsil talimatına uygun olarak tahsil edileceği bilgisini verir

- Alıcı bankaya gelir. Duruma göre bedelini ödeyerek veya varsa poliçeyi kabul ederek vesaiki alır ve malı çeker.

- Tahsil bankası vesaik bedelini ihracatçının bankasının talimatına uygun olarak transfer eder.

- Gerek ithalatçının bankası, gerekse ihracatçının bankası alıcıya vesaikin alınması ve bedelinin ödenmesi konusunda zorlama yapamazlar. Sadece aracılık görevlerini yerine getirirler.

Vesaik mukabili işlemlerde bankalar sadece aracıdır. Vesaikin ithalatçı tarafından bedelinin ödenerek vesaikin alınması konusunda bankalar ithalatçıya asla baskı ve zorlama yapamazlar.

Vesaik mukabili işlem prosedürü. Vesaik mukabili işlemde ihracatçının bankası tahsil vesaikini talimat mektubu ekinde ithalatçının bankasına gönderir. Ancak bazı zamanlar ihracatçının tahsil vesaikini, kendi bankasını kullanmadan tahsil vesaikini direk olarak ithalatçının bankasına göndererek talimat verdiği de görülebilir.

VESAİK MUKABİLİNDE RİSK

Alıcı hangi hallerde vesaiki bankadan çekmekten imtina edebilir? Satın almak istediği malın kendi ülkesindeki gümrük sahasına varasıya kadar malın fiyatının düşmesi, söz konusu mala talep olmaması şeklinde sayılabilir.

RISKLER VE AVANTAJLAR

TAHSİL VESAİKİNİN İHRACATÇI RİSKLERİ

İTHALATÇI TARAFINDAN MALLARIN KABUL EDİLMEMESİ :

Uygulamada en çok görülen risk, malların ithalatçı tarafından kabul edilmemesidir. Bunun nedeni o malın piyasa fiyatının saptanan fiyatın altına düşmesi olabilir. Satıcının sözleşme koşullarını yerine getirmedeki önemsiz ve amaçlı olmayan bir yanlışını öne süren alıcı malları reddederek yeni ve kendi lehine olan düşük fiyattan yararlanma yoluna gidebilir. Böyle bir tutum karşısında ihracatçı hayli güç bir durumda kalabilmektedir. Malları yabancı bir ülkede beklemekte ve büyük bir olasılıkla da depolama giderleri artmaktadır. Yeni bir alıcı bulunsa bile mallar daha düşük bir fiyattan satılabilmektedir. Bu tür bir olanağın bulunmaması durumunda malların ithal ülkesinden getirilmesi gerekmektedir.

POLİÇENİN VADESİNDE ÖDENMEMESİ

Bu işlem, ihracatçının malını vadeli satması halinde ortaya çıkan bir işlemdir. İhracatçıların karşılaşabileceği diğer bir risk de ithalatçının kabul etmiş olduğu poliçeyi vadesi geldiğinde ödememesidir. İhracatçı, görüldüğünde ödemeli bir poliçe karşılığında satış yapmaya göre çok daha dezavantajlı bir durumdadır. Çünkü ithalatçı poliçeyi kabul etmekle belgeleri almaya hak kazanmıştır. Bunun sonucu olarak da malları çekecektir. Bir başka ifadeyle ihracatçı mallarını kaybetmiş de olabilecektir. Görüldüğünde ödemeli bir poliçenin bedelini ödemeyen ithalatçıya belgeler verilmeyecek, malları çekemeyecek, ihracatçı da mallar üzerindeki sahipliğini koruyor olacaktır.

KAMBİYO KISITLAMASI

İhracatçı için risklerden bir diğeridir. İthalatçı iyi niyetli olduğu halde, ülkesinin döviz tahsisi uygulaması ihracatçının parasını almasını geciktirebilir, hatta tümüyle engelleyebilir. Bu bağlamda, daha genel bir anlatımla ülke riski ihracatçı için düşünülmesi ve değerlendirilmesi gereken önemli bir konudur. Komşu ülkelere göz atıldığında merkez bankalarında yeterli döviz rezervi olmadığından dolayı ithalat bedellerinin transferine dahi kısıtlama getirildiğini gözlemleyebiliriz.

ALICININ MALİ GÜÇLÜK İÇİNDE OLMASI

Alıcının mali güçlüklerle karşı karşıya kalmış olması durumu da satıcıyı güç durumda bırakacaktır. Çünkü alıcı belgeleri almak için gerekli tutarı ödemeyecektir. Alıcının durumu dün iyiydi ama bugün aynı durumda olmayabilir. Sıkışan piyasalarda ithalatçı malını çekmek istese de vesaik bedelini bankaya yatıracak yeterli nakdi veya kredisi yoktur.

ALICININ BASİRETLİ TACIR GİBİ DAVRANMAMASI

Satıcı bilmeden ticari ahlaktan yoksun bir alıcı ile bağlantıya girmiş olabilir. Bu kişi geçerli hiçbir neden bulunmaması durumunda malları almama tehdidinde bulunarak satıcıyı malını düşük fiyattan satmaya zorlayabilir. Satıcı istemeden böyle bir durumu kabullenmek zorunda kalabilir. Basiretsiz alıcının ne yapacağını kestirmek, tahmin etmek zordur. Kendi menfaatleri doğrultusunda davranış sergiler ve malları almaktan vazgeçer veya farklı nedenler ileri sürerek basiretsiz davranışlar sergileyerek ihracatçıyı zor durumda bırakabilir.

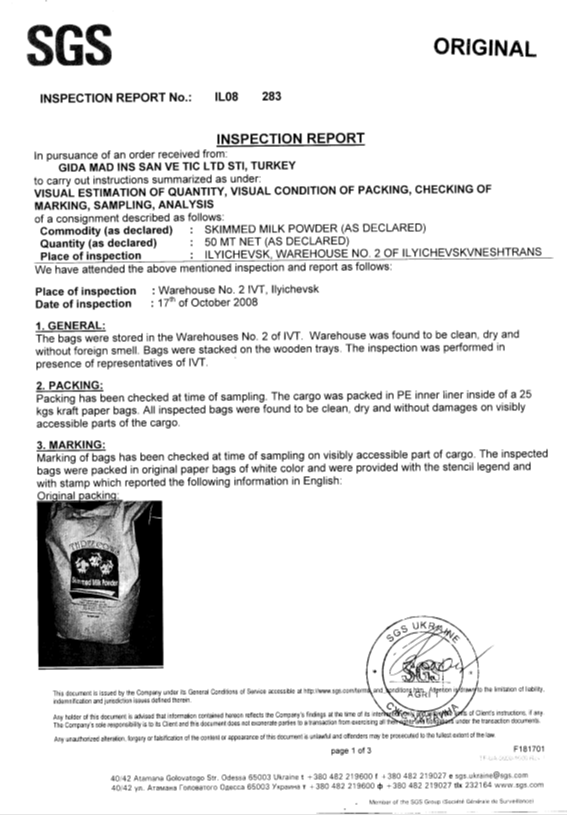

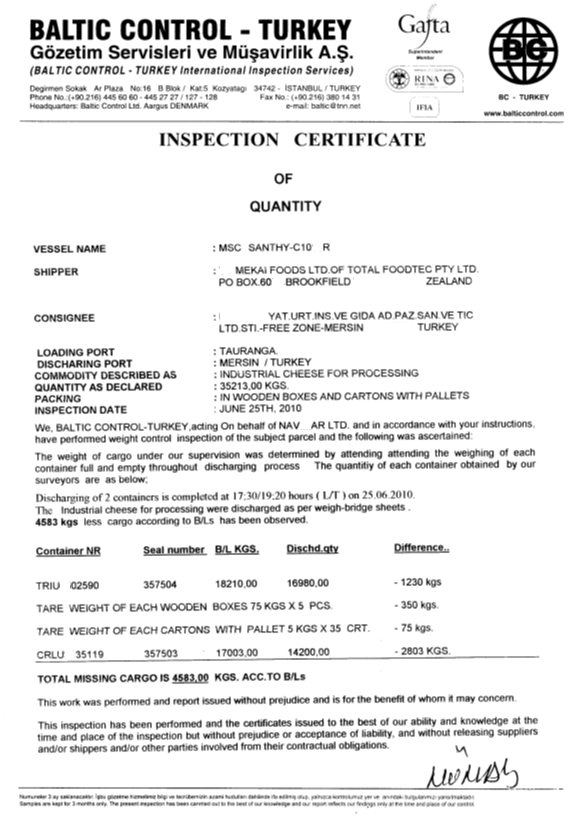

İhracatçının saygınlığı, iyi niyeti ve malları siparişe uygun olarak hazırlayıp hazırlamadığı konusunda tam anlamıyla emin olunamaz. Bu riski azaltmanın en iyi yolu gözetim raporu istemektir.

TAHSİL VESAİKİNDEN DOĞAN İHRACATÇI RİSKLERİNİN AZALTMANIN BAŞLICA YOLLARI

- İthalatçı ve ülkesi konusunda sürekli olarak sağlıklı ve taze bilgilere sahip olmak. Eğer o ithalatçıya ilk kez mal satılacaksa çeşitli kaynaklardan (daha önceden ona mal satan diğer ihracatçılar vb.) bilgi toplamaya çalışılmalıdır.

- Mallarını, varış limandaki antrepoyu da kapsayacak biçimde sigorta ettirmek,

- Dış ticaret işlemine başlamadan önce ithalatçıdan bir miktar nakit sağlamak veya malın bir bölümünü (bu olası zararları karşılayacak büyüklükte olmalıdır) peşin olarak almak yapılması gereken işlemdir.

- Tahsil vesaiki ihracatçı için açık hesaba (open account) göre daha güvenli bir ödeme yöntemi iken akreditifle karşılaştırıldığında daha az güven verici olduğu görülür.

- İhracatçılar ödemeyi güvence altına almadan mallarını hazırlayarak yüklemek ve çeşitli hizmetlerde bulunmak durumunda kaldıklarından, ancak aşağıda belirtilen durumları dikkate alarak vesaik karşılığı ödeme sistemini seçmelidir.

- Alıcı ve satıcının birbirlerini güvenilir olarak tanımaları,

- Alıcının ödemeyi yapmak için kesin olarak istekli olduğu konusunda kuşku olmaması,

- İthalat yapılan ülkenin politika, ekonomi ve yasalar açısından istikrarlı olması,

- İthalat yapılan ülkenin uluslararası ödemeler sisteminin kambiyo kısıtlamaları veya diğer kısıtlamalar ile tehlikeye düşmemesi,

- İhracatçının ithalatçının ülkesindeki kambiyo kurallarını iyi bilmesi.

GENEL YAPISI DOLAYISI İLE TAHSİL VESAİKİNİN İHRACATÇI AÇISINDAN AVANTAJLARI

- İthalatçı ödeme yapmadan ya da vadeli bir poliçeyi kabul etmeden malları çekemeyeceğini bilir.

- Ödeme veya kabule değin mallar üzerindeki sahipliliğini sürdürür.

- Bu yöntem yalın ve ucuzdur.

TAHSİL VESAİKİNİN İTHALATÇI İÇİN DEZAVANTAJLARI

- İthalatçı mal bedelini ödemeden veya poliçeyi kabul etmeden malları göremez (Tahsil vesaikinin yapısından kaynaklanan bu duruma ters bir uygulama kimi ülkelerde görülebilmektedir.)

- Poliçenin kabul edilmesi söz konusu olduğunda yasal bir yükümlülük altına giren alıcı ticari saygınlığını ortaya koymakta, bir anlamda ipotek altına almaktadır.

- İhracatçının saygınlığı, iyi niyeti ve malları siparişe uygun olarak hazırlayıp hazırlamadığı konusunda tam anlamıyla emin olamaz. Bu riski azaltmanın en iyi yolu gözetim raporu istemektir.

TAHSİL VESAİKİNİN İTHALATÇI İÇİN AVANTAJLARI

- Malların ülkesine ulaşmasından sonra ödeme yapabilmesi ithalatçıya bir anlamda finansman sağlar.

- Ucuz ve yalın bir yöntem olması maliyeti düşürür.

- Ödeme yapmadan önce vesaiki, kimi zaman da malları inceleyebilmesi lehte bir durumdur.

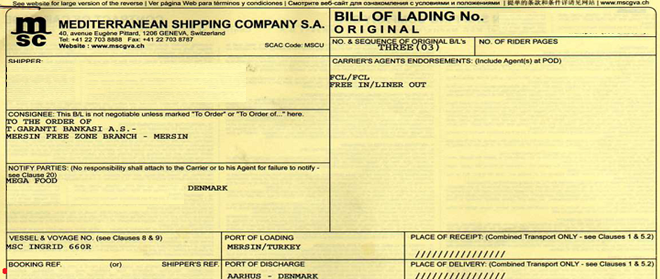

VESAİK MUKABİLİ İŞLEMDE DENİZ KONŞİMENTOSUNUN YAPISI

Vesaik mukabili işlemde mal bedeli henüz tahsil edilmemiştir. Tahsl edilebilmesi için vesaik ithalatçının bankasına gönderilir. İthalatçının bankasına gönderilen vesaik arasında bulunan deniz konşimentosun “CONSIGNEE” kısmında mutlaka vesaikin gönderildiği ithalatçının bankasının adı yazılır veya adına ciro edilir. Buradaki amaç; vesaik bedelini tahsil edecek olan ithalatçının bankasına deniz konşimentosundan doğan tüm mülkiyet haklarının verilmesi ve ihracatçının bankasının vekili gibi hareket ederek vesaik bedelin tahsil edilmesi için konşimento ile ilgili hukuki hakların devrini sağlamak içindir.

RİSKLER – YAŞANMIŞ GERÇEK VAKALAR – CAD

Dış ticaret işlemlerinde mal mukabili işlemlerden sonra riske en fazla açık ödeme şekli vesaik mukabili (CAD-Cash Against Documents) desek abartı olmaz. Malın kabulünden, paranın ödenmesi, vesaikin çekilmesi, tarafların bilgisizliği, malın fiyatındaki değişmeler sonucunda alıcının veya satıcının bu işlemden vazgeçmesi gibi nedenleri saymamız mümkündür. Yeri geldiğince vesaik mukabili işlemlerdeki risklere denilecektir. Bazı riskler vardır ki “yok artık, bu kadarı da olur mu?” diyebileceğimiz cinsten. Her zaman belirttiğim üzere hangi iş olursa olsun “bilgi güçtür” teması daima ön planda yer almaktadır. İşte vesaik mukabili işlemde bilginin güç olup, bilgisizi al aşağı ettiği bir vaka. Canlı, yaşanmış bir vakadan bahsedeceğim. Yer ve şahısların kim olduğundan daha çok, tarafların neleri yaptığına bakalım.

Yaşanmış olay:

Vesaik mukabili işlemlerde ihracatçının bankası, ithalat evraklarını tahsil amacıyla ithalatçının bankasına gönderir. İthalatçının bankası, vesaiki gönderen ihracatçının bankasının talimatlarında yazılı tüm kurallara ICC URC – Uniform Rules for Collections Brochure no 522 hükümleri çerçevesinde itaat etmekle yükümlüdür. Uluslar arası genel kurallar böyledir.

Vesaiki gönderen, ihracatçının ülkesi : İtalya

Vesaiki alan ithalatçının ülkesi : Türkiye’de bir banka

Gönderilen evrakların detayı : 3 orijinal fatura, Tam takım deniz

konşimentosu (3 orijinal, 3 kopya)

Diğer evraklar 1 orijinal, 1 kopya

Vesaik tutarı : USD.2.755.000.-

Vesaiki gönderen bankanın talimatı : ithalatçının bankası önce vesaik bedelini

tahsil edecek, sonrasında vesaiki

ithalatçıya teslim edecektir. Vesaik bedeli

tahsil edilmedikçe, vesaik ithalatçıya asla

teslim edilmeyecek, bankanın

sorumluluğunda vesaik saklanacaktır.

Türkiye’deki ithalatçının bankası ICC URC 522 Sayılı Bröşür hükümleri çerçevesinde vesaikin teslim alındığını İtalya’daki muhabir bankaya ve aynı zamanda ithalatçıya da vesaik bedeli olan USD.2.755.000.-‘nın bankaya ödenmesi karşılığında vesaikin kendisine teslim edilebileceği şeklinde duyurusunu yapmıştır. Bu duyuruyu alan ithalatçı bankasına gelerek, ikili ilişkilerin de iyi olduğu bankanın müdürüne giderek, sohbet etmiş, çayını içmiş, vesaik bedelini kısa sürede ödeyip tam takım vesaiki alacağını da şube müdürüne söylemiştir. Sonrasında ithalatçı firmanın temsilcisi gümrüklerden beyannameyi açtıracağını bahisle;

“işlemleri çabuklaştırmak amacıyla kendilerinde bulunan 3 orijinal deniz konşimentosunun bir orijinalini kendisine vermesini rica etmiş. “Nasıl olsa 3 adet orijinal deniz konşimentosunun diğer 2 tanesi sizde, siz sadece bana bir adet orijinal deniz konşimentosunu verirseniz, gümrükteki işlemleri başlatır, formaliteleri halleder, sonrasında fatura bedelini öder, vesaiki bankanızdan alırım”

demiştir.

Şube müdürü tereddütlü, vesaiki evirir, çevirir, ithalatçının dediği gibi bankada 3 adet orijinal deniz konşimentosu vardı. Bir orijinal deniz konşimentosunu ithalatçıya vermesinin sakınca yaratmayacağını düşünerek, 1 adet orijinal deniz konşimentosunu vesaikin arasından çıkartmış ve ithalatçıya teslim etmiş. Anlayacağınız ithalatçı hiçbir bedel ödemeden 1 adet orijinal deniz konşimentosunu aldı ve bankadan ayrıldı.

Banka müdürünün ICC Uniform Rules for Collection Brochure no 522 hükümlerinden hangi maddeyi ihlal ettiğine bakalım;

ICC URC 522 Sayılı Bröşür Madde 4 / a Tahsil Talimatı

Tahsil talimatında aksine yetki verilmediği sürece bankalar kendilerine tahsili gönderen taraf /banka dışındaki hiçbir taraf/bankanın talimatını dikkate almayacaklardır.

Şube müdürünün, müşterisinin bu talebini yerine getirmeyip, tamamen vesaiki gönderen İtalyan bankasının tahsil talimatındaki talimatlara harfiyet uyması gerekirken, 3 adet orijinal deniz konşimentosunun 1 orijinal nüshasının müşterisine verilmesi kabul edilebilir bir hata değildir.

İthalatçının neler yaptığına bakalım:

1 adet orijinal deniz konşimentosunu alarak gerekli sahte ciroları atmış, deniz yollarının ilgili acentesine giderek ordinoyu alır. Teamüller gereği deniz yollarının ilgili acentesi bir tek orijinal deniz konşimentosunu getiren kişiye, gerekli son ciroyu attırdıktan sonra ordinoyu verir ve gümrükteki malların mülkiyetini ordino vermek suretiyle ithalatçıya teslim etmiş olur. Deniz konşimentosunun arkasındaki ciroların, cironun üzerindeki imzaların sahte olup olmadığını araştırmakla deniz yolları acenteliği yükümlü değildir. Deniz yolları acentesinin buraya kadar yaptıkları tamamen doğrudur. Ordinoyu ithalatçıya teslim etmiş ve gümrükteki malların sorumluluğundan kurtulmuştur. İthalatçı elindeki ordino ile ilgili gümrük mevzuatı hükümleri çerçevesinde malların gümrük vergilerini ödemiş, malları millileştirerek deposuna çekmiş ve satmıştır. İthalatçı hiçbir bedel ödemeden malları gümrükten çekip, malların satışını yapıyor. İthalatçımızın planı tıkır, tıkır işlemiştir.

Şimdi banka tarafına göz atalım;

Bankanın elinde 1 orijinal deniz konşimentosu haricindeki tüm evraklar beklemektedir. Banka yetkilileri vesaikin çekilmesi, vesaik bedelinin ödenmesi konusunda ithalatçıya rutin ihbarlarda bulunuyorsa da ithalatçı net yanıtlar yerine muğlak yanıtlar vermeyi sürdürmektedir. Günler bu şekilde geçer.. Vesaiki gönderen İtalyan bankası, Türkiye’deki bankaya bir swift akıbet mesajı göndererek şu cümlelere yer verir:

“ Yaptığımız araştırmaya göre vesaik konusu mallar orijinal konşimento ibraz edilerek, ordino alınmış, Türkiye gümrüğünden çekilmiştir. Orijinal konşimento ithalatçıya teslim edildiğine göre, tahsil talimatımızda belirtilen vesaik bedeli USD.2.755.000.- lık tutarın da bankanızca tahsil edilmiş olduğunu düşünüyoruz. Lütfen tahsil edilen bedeli ivedilikle tarafımıza gönderiniz”

İtalyan bankası talebinde haklıydı ve International Chamber and Commerce’nin Uniform Rules for Collection Brochure No: 522 Madde 16 / a aynen şöyle der;

Madde 16 Gecikmeksizin Ödeme

- Tahsil edilen tutarlar (duruma göre komisyon / masraflar ve /veya harice yapılan ödemeler ve/veya harcamalar düşüldükten sonra) tahsil talimatında belirtilen şartlar uyarınca gecikmeksizin talimatın alındığı tarafın kullanımına hazır tutulmalıdır.

İtalyan bankası malların çekildiğini hangi bilgiye dayandırmış olabilir sizce? İtalyan ihracatçı, malları Türkiye’ye taşıyan İtalya’daki deniz acentesine başvurarak, kendilerince tanzim ettikleri deniz konşimentosunun herhangi bir orijinal suretinin Türkiye’deki acentelerine ibraz edilerek ordino alınıp alınmadığı ve malların hala gümrük sahasında bekleyip beklemediği konusundaki bilgileri elde etmiştir. İtalyan deniz acentesinin verdiği yanıtta bir orijinal deniz konşimentosunun ibrazı karşılığında ordinonun verildiğini, verilen ordino ile malların gümrük sahasından şu tarihle çekildiği yönünde idi. Deniz konşimentosu ithalatçının eline geçtiğine göre Türkiye’deki banka, İtalyan bankasının talimatında belirtilen USD.2.755.000.- lık tutarı da tahsil etmiş olmalıdır varsayımı ile İtalyan ihracatçı kendi bankasını uyarır, İtalyan bankası da Türkiye’ye bir akıbet mesajı çekerek vesaik bedelinin ICC URC 522 Sayılı Bröşür’ün 16/a maddesi gereğince parasını talep eder.

Türkiye’deki bankanın verdiği yanıt ise evlere şenlik niteliğinde:

“Vesaikiniz nezdimizde beklemektedir, henüz ödemedi. Ödendiği taktirde talimatınız gereği işlem yapılacaktır”

şeklindedir.

Türkiye’deki ithalatçının bankası hala ne olup bittiğini anlamamış görünüyordu.

İtalyan bankasının eli güçlüdür çünkü elinde sağlam kanıtlar var, malların çekildiğini ve orijinal konşimentonun ithalatçıya verildiğini araştırma sayesinde tespit etmiş durumdadır. İtalyan bankası, Türkiye’deki bankanın verdiği yanıttan hoşnut değildir ve konuya vakıf olmadığını çok çabuk anlar. İtalyan bankası orijinal vesaikin teslim edildiğini, bedelin tahsil talimatı gereği tahsil edildiğini ve aşağıdaki madde gereği vesaik bedelinin kendilerine gönderilmesi gerektiğinin altını kalın çizgilerle çizer

“ICC URC 522 Madde 26/c.i ÖDEME BİLDİRİMİ

Tahsil bankası tahsil edilen tutar veya tutarları varsa kesintilerin dökümünü vermek ve fonların kullanıma sunulma yöntemini belirtmek suretiyle tahsil talimatının alındığı bankaya ödeme bildirimini gecikmeksizin göndermelidir.”

İtalyan bankasının ısrarlı bir şekilde iddia ettiği konuları Türkiye’deki ithalatçının bankası araştırır. Vesaik kendilerinde olmasına karşın nasıl mallar çekilmiş olabilirdi? Türkiye’deki ithalatçının bankasının atladığı bir konu vardı elbet… Deniz konşimentosunun 1 orijinal nüshasının ithalatçıya teslim edildiğini çok da önemsememiş, tam takım vesaik teslim edilmedikten sonra malların ithalatçı tarafından çekilemeyeceği gibi noksan bilgilerin ardına gizlenmeye çalışıyorlardı adeta. İşlemlerin merkezi operasyon olmadığı dönemlerde, nice sonra bankanın ilgili genel müdürlük birimleri devreye girer, ilgili şubeye yardımcı olmaya çalışır, neyin ne olduğunu anlamaya çalışan genel müdürlük birimleri, 1 adet orijinal deniz konşimentosunun ithalatçıya verilmesinin büyük hata olduğunu söyleyerek, ithalatçı ile görüşülmesini ve USD.2.755.000.- lık bedelin derhal bankaya ödenmesi için ithalatçıyı uyarmaları gerektiğini belirtmiştir. Şube de ithalatçı ile temasa geçmiş ve ithalat bedelinin şubelerine ödenmesi gerektiğini, zira malların gümrükten çekilmiş olduklarını tespit ettiklerini ithalatçıya iletmişlerdir.

İthalatçının yanıtı:

“Evet malları çektim, sizdeki diğer vesaike ihtiyacım kalmadı, ithalat bedeli olan USD.2.755.000.- lık tutarı gücünüz varsa gelin benden alın”

şeklindeydi.

İthalatçımız adeta zorbalık yapıyordu… İthalatçı para ödememekte direnirken, İtalyan bankası da peş peşe swift mesajı ile ithalatçının bankasını köşeye sıkıştırmış, bunaltmış ve parasını istiyor haklı yere. Türkiye’deki banka bir yandan ithalatçıyı ikna etmeye çalışırken, diğer yandan hukuki olarak neler yapılabilir konusunu araştırıyor ama iş hukuka intikal ettiğinde süreç çok uzayacak. Diğer yandan da pratikte İtalyan bankasının belasından nasıl kurtulacaklarına dair farklı yerlerden araştırma yapmayı sürdürdüler. Türkiye’deki ithalatçının bankasının başvuracağı en büyük ve nihai kaynak ICC Uniform Rules for Collections Brochure No: 522’dir. Türkiye’deki ithalatçının bankasının yapmış olduğu araştırmalar son aşamasına geldi ve sonuç şu şekildeydi;

Vesaik bedeli olan USD.2.755.000.- lık tutar banka bünyesinden İtalyan bankasına transfer edilecek, gecikmeden kaynaklanan İtalyan bankasının uğradığı faiz, zarar ve haberleşme masrafları da bu bedele ilave edilerek gönderilecek, ithalatçıdan da paranın tahsili yoluna gidilecekti. Türkiye’deki ithalatçının bankasının yapacak başka alternatifi yoktu. Vesaik bedeli + faiz + masraflar transfer edilir ve İtalyan bankasının hesabı kapatılır. Sıra ithalatçıdan USD.2.755.000.-lık tutarın tahsiline gelmiştir. İş hukuka intikal eder. Hem bankanın, hem de ithalatçının avukatları süreci takip etmektedirler. İş mahkemede uzadıkça uzar ve aylar sonra mahkemeden çıkan sonuç şöyledir;

“1 orijinal deniz konşimentosu hiçbir cebir ve zor kullanılmadan bankanın kendi rızası ve isteği ile ithalatçıya teslim edildiğinden, ithalatçının davranışının bu işlemle ilgili suç unsuru oluşturmadığından bu dava takipsizlikle sonuçlanmıştır.”

Bankacılar için en büyük tehlike, müşterisinin bankacıdan daha donanımlı ve bilgili olmasıdır. Bankacı için bundan daha büyük tehlike düşünülebilir mi? İşte bu olayda ithalatçımız adeta tilki kurnazlığı ile bankacıya yanaştı. Tilkiyi anlatmaya gerek var mı sizce? Her adımı kurnazlık dolu ve stratejiktir. Tilki bir adım atmadan üç adım sonrasının hesabını mutlaka yapar, gücü yetmese de kurnazlık ve stratejik düşünceleri ile çoğu kez karşıdakini alt etmesini bilir.

Ya bankacımız için ne demeli? Adeta kuzu… Hiçbir art niyeti olmayan, tertemiz düşünceleri ile işini yapmaya çalışan ve müşterisine inanan, destek olmaya çalışan ancak yeterli bilgi ve donanıma sahip olamamasının bedeli oldukça ağır oldu. Bir tek orijinal deniz konşimentosu ile gümrükteki malların çekilebileceğini öğrenememiş ve şubenin en üst idari makamında yer alan bu bankacımız aynı bilgi donanımı ile kalır ve kendini eğitmez ise daha pek çok tilkinin hedefinde olacağını söylemek abartı olmaz değil mi? Bilen güçlüdür. Bankacının bilhassa dış ticaret işlemlerinde “aaa pardon hata yaptık” deme lüksü asla yoktur… Etraf tilkilerle dolu.. Bilgi her zaman bankacıyı güçlü kılar. Bilhassa dış ticaret işlemlerinde yapılan bir hatanın telaffisi yok denecek kadar zordur. Dış ticarette risk vardır ancak bu riskleri azaltmak veya bilgisizliğimizle altında ezilmekten sadece kendi bilgisizliğimizi sorgulamamız gerekir.

Vesaik mukabilindeki riskleri ve yaşanmış vakaları ele almaya devam edeceğiz süreç dahilinde. İşin bir başka boyutu da ihracat yapabilmek için yurt dışındaki alıcıya çoğu kez avantajlar ve tavizler sunmak durumunda kalırız. Örneğin malımızı vadeli vermek veya vade süresini daha uzatarak uzun vadeli mal satma yoluna gider ihracatçılarımız. Vade uzadıkça, ihracatçının mal bedelini yurt dışından tahsil etme şansı azalır. Hatta uzun vadeli satışlarda mal bedelini hiç tahsil edememe gibi riskler de karşımıza çıkabilir. İşte uzun vadeli satış yapmak isteyen ihracatçı vade sonunda mal bedelini yurt dışından tahsil edebilme olanağını elde edebilecek mi? Yurt dışındaki alacağının garantisi olabilecek mi? Yurt dışındaki alacağını teminata verip kendisine finans kaynağı yaratıp işletmenin finans ihtiyacını karşılayabilecek mi? Bu konuda TÜRK EXIMBANK ihracatçının ne kadar yanındadır? Gelecek ay Türk Eximbank’ın ihracatçılara verdiği destekleri, işletme ihtiyacı için kullandırdığı finans kolaylığı, ihracat kredi sigortası ve yine ibret alınacak yaşanmış olaylar ele alınacaktır.