İHRACATTA GARANTİSİZ ALACAKLAR

İhracat işlemlerindeki asli sorunlardan bir tanesi, yapılan ihracat işlemlerindeki garantisiz alacaklardır. Adı üzerinde; garantisiz alacaklar tamamen ithalatçının iyi niyeti, mali durumu, moralitesi ve piyasa itibari ile doğru orantılıdır. Kaldı ki bu garantisiz alacaklar bir vade içeriyorsa ihracatçının riski biraz daha artacaktır. Yurt dışından tahsil edilemeyen alacakların büyük bir bölümünde ihracatçı tarafından ithalatçıya verilen uzun vade söz konusudur. Vade uzadıkça ihracatçının mal bedelini tahsil etmesi zorlaşır.

Garantisiz ihracat alacakları özetle;

TEYİDSİZ AKREDİTİFLER :

Bir nevi şartlı havaledir.

Bir ithalat işleminde ithalatla ilgili koşullar olan;

gibi konuları içeren akreditif mektubunun ithalatçının bankası tarafından ihracatçının bankasına gönderilmesi ile gerekli koşulların sağlanması halinde mal bedelinin ödenmesini taahhüt etmektedir. Ancak bu taahhüt sadece ithalatçının bankasının garantörlüğünü kapsamaktadır zira bu akreditif teyidsizdir ve ihracatçının bankasının bir ödeme garantörlüğü konusunda bir fonksiyonu bulunmamaktadır.

Diğer bir ifade ile; akreditif, malların yüklendiğini veya hizmetin yerine getirildiğini gösteren şart koşulmuş vesaikin belirlenen süre içerisinde ibraz edilmesi kaydıyla, belirli bir meblağın, malların veya hizmetlerin satıcısına ödeneceğine dair bir banka yükümlülüğüdür. Daha kısa bir anlatımla akreditif şartlı bir banka garantisidir. İşlem teyidsiz olduğundan dolayı sadece ithalatçının bankasının uygun koşulların yerine getirilmesi durumunda garantörlüğü vardır.

Uluslararası ticarette taraflar, birbirlerini çok iyi tanıyamadıkları ve farklı ülkelerde farklı kambiyo rejimleri uygulandığı için karşılıklı bir güvensizlik ve risk içindedirler. Satıcı, sattığı malın bedelini tahsil etmek, alıcı ise sözleşmede saptanan malları zamanında almak amacındadır. Satıcı akreditif şartlarına uygun hareket etmezse, banka hiç bir şekilde ödeme yapmaz. Bu ise alıcı açısında bir güven unsurudur. Açıklanan bu nedenlerle akreditif her iki tarafa da en yüksek düzeyde güvence sağlayan bir ödeme türü olma özelliğini taşımaktadır. Akreditifin teyidli olması durumunda ihracatçının bankasının da garantörlüğü söz konusu olur, ancak teyidsizakreditiflerde ihracatçının bankasının bir ödeme garantörlüğü söz konusu değildir.

KABUL KREDİLİ İŞLEMLER

İthalatçının yurt dışından vadeli olarak satın alacağı malların bedeli için vermiş olduğu bir poliçe (uluslararası ticarette tanzim edilen ve yabancı dilde tanzim edilen bir borç senedi) olup vadesinde borçlusu tarafında ödenir.

Poliçeler;

olmak üzere iki çeşittir.

Müşteri kabullü poliçeler sadece borçlunun sorumluluğunda olup herhangi bir kefalet bulunmaz, ancak banka avalli poliçelerde, müşterinin poliçeye borçlu sıfatı ile imza atmasını müteakip borçlunun bankası da bu poliçeden doğan borcu poliçe vadesinde ödeyeceğine dair garantör imzasını koymasıdır ki vade geldiğinde aval veren banka hiçbir itiraza mahal vermeden poliçedeki tutarı ödemekle mükelleftir.

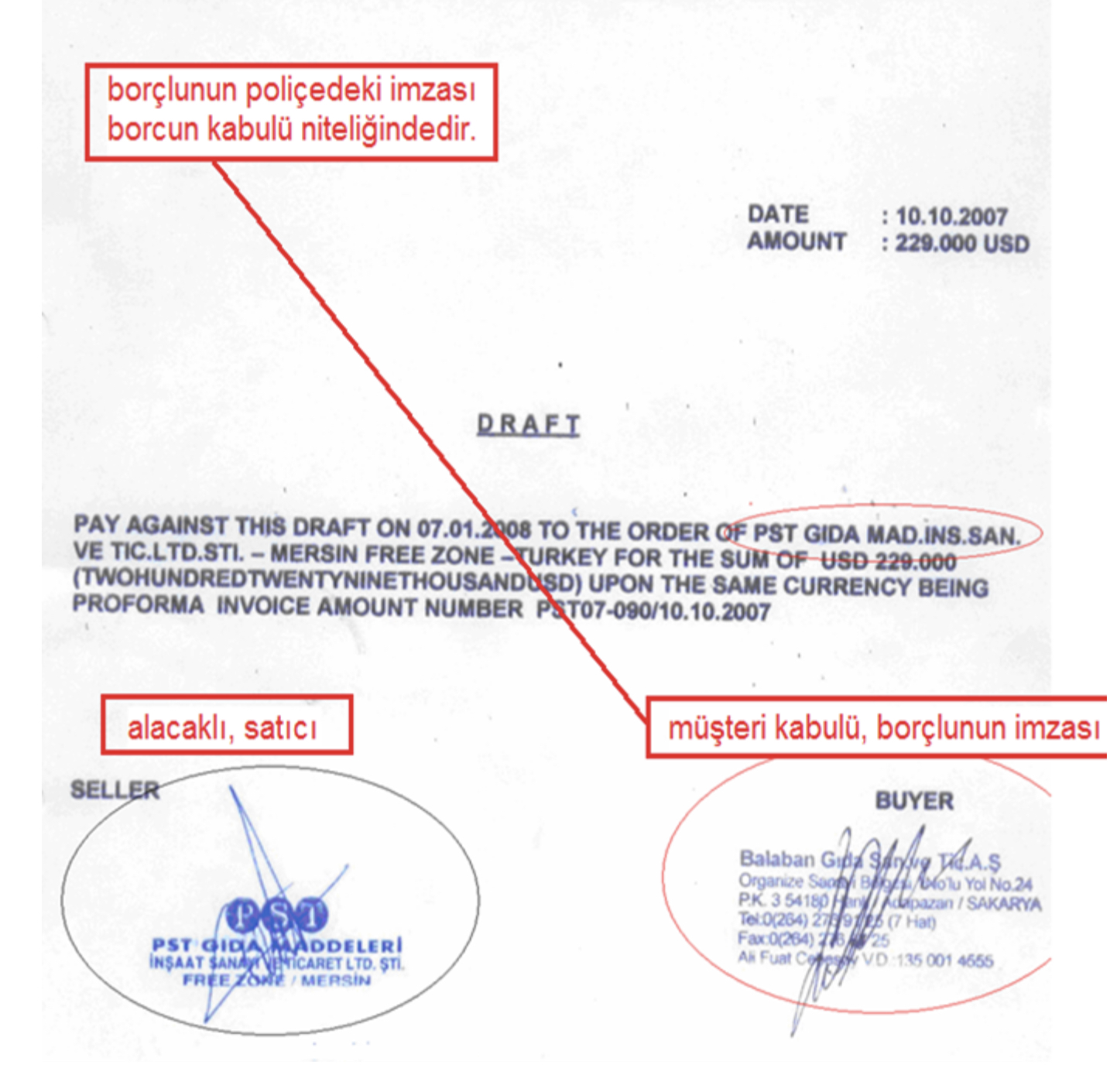

GARANTİSİZ POLİÇELİ ALACAKLAR: DRAFT – BILL OF EXCHANGE

Parası peşin alınmayan ve belli bir vade içinde alınması öngörülen ihracat bedeli alacakları için ihracatçılar tarafından ithalatçının kabul etmesi için düzenlenen bir borç senedi niteliğinde olan poliçeye (draft / bill of exchange) ithalatçının borçlu sıfatıyla imza atması durumunda bir alacağı temsil eder. İthalatçıya sunulan poliçe, ithalatçı tarafından imzalanması durumunda, ithalatçı için geri dönülemez bir borç yükümlülüğü başlar, ithalatçı imzası ile poliçedeki borcu zamanında ödeyeceğini kabul eder. Poliçede alacaklı sıfatı ile ihracatçının, borçlu sıfatı ile ithalatçının imzalarının bulunması kambiyo mevzuatı açısından bu poliçe değerli evrak niteliğinde değerlendirilir.

POLİÇENİN UNSURLARI

Poliçe belli bir miktar paranın hamile ödenmesi hususunda kayıtsız ve şartsız havale emrini taşıyan, özel şekil şartlarına tabi kıymetli evrak niteliğinde senettir.

Poliçede üç taraf vardır. Bunlar:

- Keşideci,

- Lehtar

- Muhataptır

Keşideci; senedi tanzim eden ve lehtara muayyen bedelin ödenmesi hususunda muhataba emir ve izin veren kimsedir. Muhatap; poliçenin ödeyicisi, borçlusudur.

POLİÇENİN UNSURLARI

|

|

|

|

|

|

|

|

|

|

İhracatçı tarafından hazırlanan poliçeye, muhatap olan ithalatçının imza koyması, poliçede bulunan tüm koşulları kabul ettiğini ve imzasıyla da bunu teyid ettiği anlaşılır. Yukarıda görülen poliçe bir alacak senedi niteliğindedir. Bu poliçenin borçlar hukukuna göre incelenmesi durumunda garantisiz borçlar arasında yer alır. Bu poliçede sadece borçlu poliçe bedelini ödeyecek konumda olup, borçlu bu poliçe bedelini ödemediği taktirde poliçeye kefalet eden başka kimse bulunmamaktadır. Dolayısıyla borçlu bu poliçeyi poliçe vadesinde ödeyecektir. Aksi halde protesto edilecektir. Durum böyle iken bu poliçede ihracatçının alacağı garanti altına alınmamıştır.

İhracatçı tarafından hazırlanan poliçeye, muhatap olan ithalatçının imza koyması, poliçede bulunan tüm koşulları kabul ettiğini ve imzasıyla da bunu teyid ettiği anlaşılır. Yukarıda görülen poliçe bir alacak senedi niteliğindedir. Bu poliçenin borçlar hukukuna göre incelenmesi durumunda garantisiz borçlar arasında yer alır. Bu poliçede sadece borçlu poliçe bedelini ödeyecek konumda olup, borçlu bu poliçe bedelini ödemediği taktirde poliçeye kefalet eden başka kimse bulunmamaktadır. Dolayısıyla borçlu bu poliçeyi poliçe vadesinde ödeyecektir. Aksi halde protesto edilecektir. Durum böyle iken bu poliçede ihracatçının alacağı garanti altına alınmamıştır.

Poliçeler garantili olabilir mi? Borçlu bu poliçe bedelini poliçe vadesinde ödemediği taktirde bir başka şahsa borç rücu edilebilir mi? Gelecek hafta bu konulara değineceğiz.

REŞAT BAĞCIOĞLU