GARANTİSİZ İHRACAT ALACAKLARI

Bir banka garantisinin olmaması ihracat alacaklarını garantisiz konumuna sokar. Garantili alacaklar olan; akreditif, kabul kredili banka avalli işlemler dışında kalan;

- Vesaik Mukabili İşlemler

- Mal Mukabili İşlemler / Açık hesap

- Kabul kredili müşteri kabullü işlemler

Genel anlamda garantisiz ihracat alacakları şeklinde ifade edilmektedir.

Garantisiz ihracat alacakları arasından en yürek sızlatan garantisiz alacaklar sınıfında yer alan Mal Mukabili İşlemler / Açık Hesap ihracat işlemleridir. Mal mukabili işlemlerde inisiyatif tamamen ithalatçının elindedir desem hiç de abartı olmaz. Açık hesap ihracat tıpkı mahalle bakalı gibi çalışır çoğu kez. İthalatçı malı alır ama karşılığında bir poliçe veya P/N vermez. “Yaz deftere kal bahara” misali

İthalatçımız USD.100.000.-‘lık mal almıştır mal mukabili olarak. Ama mal bedelinin ödenmesini muhtemelen tek seferde USD.100.000.- olarak yapmayacaktır. Bir kısmını deftere yazdırıp, bir kısmının ise ödemesini yapacaktır.

Şöyle ki;

USD.100.000.-‘lık mal bedelinin USD.75.000.-‘lık kısmını öder, USD.25.000.- lık kısmın parası ise bir sonraki alışveriş ile ödeyeyim diye ihracatçıya teklif yapmıştır. Daha da vahim sonuç; USD.100.000.- lık mal bedeline ait hiç ödeme yapmaması ve dükkanı kapatması.

Cevap hazır; “Olsa dükkan senin ama elimde yok ödeyemeyeceğim”

Böyle diyen ithalatçılar var mıdır? Ben çok tanık oldum. Böyleleri var. İşte garantisiz alacaklara güzel bir örnek.

Açık hesabın finansmanda kullanılması nasıl olur acaba? Aklı başında hiçbir finans kuruluşu açık ihracat hesabını fonlamaz. Firmanın farklı bir kredibilitesi yok ise açık hesabın finansmanda kullanılması zor.

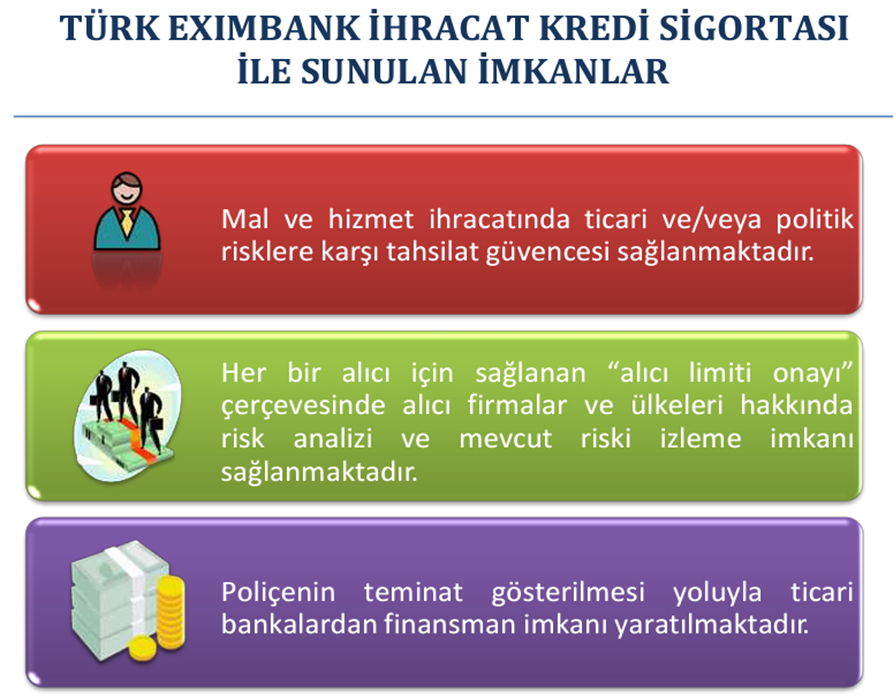

Ancak Türk Eximbank yine burada can kurtaran rolünü üstlenir ve ihracat kredi sigortası yaparak bu ihracatçıyı finansman kapısını açabilir.

Türk Eximbank’ın asli faaliyetlerinden biri olan ülkemiz ihracatının desteklenmesi ve finansman sağlanması misyonunun yanında, ihracatçılarımızın garantisiz olarak yapmış oldukları satışlarla ilgili olarak İhracat Kredi Sigortası yapmak sureti ile ihracatçımızın alacağının adeta kaskosunu yapmaktadır. Türk Eximbank’ın ihracat kredi sigortası vasıtası ile ihracatçı hem garantisiz olarak mal satışı yapmakla birlikte daha uzun vadeli mal satmasının da önü açılmış oluyor. Ayrıca Türk Eximbank’ın yapmış olduğu ihracat kredi sigorta poliçesinin üzerine dain mürtehin şerhi koydurmak sureti ile poliçeyi Türk Eximbank’ın anlaşma yaptığı ticari bankalara teminat göstererek oradan kredi kullanma olanağını da elde edebilmektedir.

GARANTİSİZ İHRACAT VESAİKİNİN FİNANSMANI VE BANKALAR

Tahsil vesaikinin yurt dışına gönderilmesi konusunda ihracatçılar, ithalatçılarına tam olarak güven duymadıklarından kendi çalıştıkları bankaları devreye koyarlar. Bankalar hem ithalatçı, hem de ihracatçıya güven veren bir abide gibidir. Tahsil vesaiki ihracatçının bankasına teslim edilir ve tahsil süreci sonunda tahsil edilen ihracat bedeli ihracatçıya ödenir. Ancak tahsil süresi ülke ve ithalatçının koşularına bağlı olarak değişkenlik gösterir. Bu süre birkaç gün olabileceği gibi ay ile ifade edilebilecek uzun süreleri de kapsayabilir. İşte bu aşamada ihracatçı finansal ihtiyaçlarının karşılanması için vesaikin teslim edildiği kendi bankasına başvurarak kredi talebinde bulunabilir. Kredinin teminatında ise ihracatçının verebileceği tahsil vesaiki vardır. Bankalar tahsil vesaikini teminata alarak kredi verme yoluna gidebilirler. İhracat vesaikinin tahsile gönderilmesi ve tahsil edilmesi sürecinde bankaların bu süre içinde ihracatçıya avans kredi kullandırması için bankaların önemle üzerinde durdukları esaslar;

- Mal cinsi. Bozulabilir emtianın bankalar için uygun bir teminat olmadığını söylemek yerinde olur,

- Vesaikin gönderileceği ithalatçının bankasının bulunduğu ülke riski

- Vesaikin tahsil kabiliyeti. Daha önce aynı alıcıya gönderilen vesaikin akıbeti emsal teşkil eder

Belli başlı olanlarıdır.

Bankaların üzerinde durdukları koşullar bellidir. Ancak bu koşullara ilaveten bankalar CIF (Cost + Insurance + Freight) yüklemelerde ihracatçı tarafından düzenlenecek sigorta poliçesinin kendi adlarına ait olmasını isterler. Veya kendi adlarına cirolu olması ister ki poliçeden doğan hakların tamamen bankaya ait olmasını arzu etmektedirler.

Şöyle ki;

Yukarıdaki poliçenin bir ihracat işleminde kullanıldığını düşünün. İhracatçı The Rice Company firması navlun sigorta poliçesini kendi adına düzenletmiş. Poliçeden doğan tüm haklar The Rice Company’e aittir. Ancak bu navlun sigorta poliçesinin içinde bulunduğu vesaik bankadan kullanılacak ihracat avans kredisinin teminatında kullanılmak istenirse, bu durumda bankalar bu poliçenin;

- Kendi adlarına tanzimli veya

- Kendi lehine ciro edilmesini

talep edeceklerdir.

Navlun sigorta poliçeleri ciro edilebilir nitelikte olduğundan ihracatçı firma kendi adına tanzim ettirdiği navlun sigorta poliçesini, kredi kullanacağı kendi bankası lehine ciro edebilir. İhracatçı malını CIF (Cost + Insurance + Freight) olarak yüklediğinde elinde navlun sigorta poliçesi mevcut olmasına karşın, yüklemede teslim şekli olan FOB, CFR, EXW veya FAS olarak yapılırsa, sigorta yapma yükümlüğü ithalatçıya ait olacak. Bu durumda ihracatçının elinde navlun sigorta poliçesi olmayacak, söz konusu poliçe ithalatçıda olacaktır çünkü bu teslim şekillerine göre navlun sigortasını yapma yükümlülüğü ithalatçıya ait olacaktır. İthalatçı navlun sigortasını yaptırdığında, ihracatçının kendi bankasından kullanacağı kredinin teminatında kullanılması için elindeki navlun sigorta poliçesinden doğan hakları ihracatçıya veya ihracatçının bankasına vermeye istekli olacak mı? Elbette istekli olmayacak. Zaten vesaik mukabili işlemde asıl sorun ithalatçı ve ihracatçılar arasında bir güven sorunu yok muydu?

Bu durumda iş bankaların biraz daha fazla risk almasına kalacak. Zira FOB, CFR, EXW veya FAS olan yüklemelerde ithalatçı navlun sigortasını yapacağından dolayı bankaların navlun sigorta poliçelerinin kendilerine ibraz edilmesi veya kendi bankaları lehine tanzim / ciro edilmesi çok da anlamlı olmayacaktır. Bu durumda bankalar biraz daha fazla risk almak zorunda kalacaklar. Daha farklı ilave teminat alacaklar veya vesaik karşılığı daha fazla marj almak durumunda kalacaklardır. Vesaik tutarının % 80’nin ödemek yerine, marjı biraz daha geniş tutarak % 70’e veya % 60’a kadar indirebilir.

KREDİ TEMİNATINDA KULLANILAN FOB, CFR, FAS EXW TESLİM ŞEKLİNE GÖRE YÜKLENMİŞ İHRACATA AİT MALLARDA HASAR OLUŞURSA.

İşte tam da anlatmaya çalıştığım konu buydu. Bankalar bu konuda genel anlamda risk almaktadırlar. Riskin tüm yönleriyle farkında olan bankaların tavrı daha farklı, riskin farkında olmayan bilgi konusunda bir adım geride olan bankalar yok değil elbette, riskin farkında olmayan bankalar olaya daha basit bir gözle bakacaklardır muhtemelen. Çünkü muhtemel riskler konusunda neler bilmedikleri önemlidir.

Şu hususun altını çizmekte yarar var; kredi teminatında kullanılan vesaik mukabili işlemde teslim şekli FOB, FAS, EXW, CFR olması durumunda, vesaik ihracatçının kontrolünde, sigorta sorumluluğu, sigortadan doğan hakların menfaatdarı ise tamamen ithalatçıdır zira navlun sigortasını tanzim ettiren ithalatçı elbette ki sigortadan doğacak hakların kendisine ait olmasını isteyecektir. Tabir yerinde ise; davul ihracatçıda, tokmak ise ithalatçıdadır. İhraç mallarında taşına sırasında hasar oluşması durumunda ise navlun sigorta poliçesi menfaatdarı olan ithalatçı sigortadan hasar tazminatını alabilecektir ama hangi koşulda? Ama malların bedeli ödenmeden malları hasara uğrayan ise ihracatçı değil midir? Hasar tazminatının ihracatçıya ödenmesi gerekmiyor muydu?

İki bilinmeyenli denklem… Sigorta şirketleri hasar ödemesini sigorta poliçesinin menfaatdarı ithalatçıya öder mi sizce? Malı hasar gören ihracatçı, parayı talep edecek olan ithalatçı…

Terazinin ibresi yanlış tarafı gösteriyor bu bakış açısında.

REŞAT BAĞCIOĞLU